Unternehmen, die kostenpflichtige ausländische Online-Services nutzen oder Dienstleistungen wie Bauarbeiten, Beratungen, Marketingservices, Marktforschung, etc. bei ausländischen Anbietern einkaufen, sollten sich hinsichtlich der Bezugsteuer bzw. der anfallenden Mehrwertsteuer genau informieren, um Nachforderungen der Eidgenössischen Steuerbehörde ESTV zu vermeiden.

Wofür steht der Begriff Bezugsteuer?

Die Bezugsteuer ist die Mehrwertsteuer, die auf den Import von Dienstleistungen erhoben und somit im MWST-Gesetz (MWSTG) geregelt wird. Der reguläre Steuersatz beträgt dementsprechend 7.7%. Bei der Einfuhr von Waren handelt es sich um die Einfuhrsteuer, auf diese wird in diesem Artikel aber nicht weiter eingegangen.

Wozu ist die Bezugsteuer gedacht?

Das Ziel dieser Steuer ist, den ausländischen Anbieter von Dienstleistungen in Sachen Mehrwertsteuer und damit Gesamtpreis seiner Services mit seinem Schweizer Konkurrenten gleichzustellen. Zur Vermeidung der Doppelbesteuerung wird bei grenzüberschreitenden Bezügen von Dienstleistungen das Reverse-Charge-Verfahren (Übergang der Steuerschuld vom Leistungserbringer an den Kunden) angewendet, und zwar in beide Richtungen. Im Zuge dieses Verfahrens stellen ausländische Anbieter, die nicht der Schweizer Mehrwertsteuer unterstellt sind, den Schweizer Kunden Nettorechnungen (ohne MWST) aus. Folglich wären deren Dienstleistungen ohne den Ausgleich durch die Bezugsteuer billiger als jene inländischer Dienstleister.

Voraussetzungen zur Steuerpflicht

Ob ein Leistungsempfänger Bezugsteuern zu bezahlen hat, hängt von folgenden Faktoren ab:

- Ort der Dienstleistung.

- Steuerpflicht des Leistungserbringers. Falls der Leistungserbringer einen weltweiten Umsatz (inklusive Umsatz in der Schweiz) von höher als CHF 100’000 pro Kalenderjahr erzielt, muss sich der Leistungserbringer im Schweizer MWST-Register registrieren und die Rechnung wird mit der «normalen» Mehrwertsteuer ausgestellt. Der Begriff Bezugsteuer entfällt dann.

1. Ort der Dienstleistung

Artikel 45 MWSTG besagt, dass nur Dienstleistungen der Bezugsteuer unterliegen, die nach dem Empfängerortsprinzip von Unternehmen mit Sitz im Ausland erbracht und durch Kunden in der Schweiz bezogen werden. Nach diesem Prinzip befindet sich der Ort der Dienstleistung dort, wo der Empfänger der Dienstleistung den Sitz seiner wirtschaftlichen Tätigkeit, eine Betriebsstätte oder seinen Wohnsitz (Privatperson) hat.

Dieses Prinzip gilt unter anderem für die folgenden Dienstleistungen:

- Werbeleistungen (Inserate, Marktforschung)

- Kauf und Verkauf von Marken, Rechten, Patenten, Lizenzen

- Beratungsleistungen von Unternehmensberatern, Treuhändern, Steuerberatern, Notaren, Anwälten, etc.

- elektronische Dienstleistungen (Erstellen von Websites, Software, Webhosting, online Verkauf von eBooks, )

Beispiel 1:

Die Süsswaren AG aus München verkauft eine Lizenz an eine Konditorei in Zürich. Der Ort der Leistung ist Zürich. Die Rechnungssumme ist ohne Mehrwertsteuer ausgewiesen, also netto. Die Konditorei in Zürich muss die Bezugsteuer rechtzeitig deklarieren und zahlen.

Ausnahme. Dienstleistungen für Grundstücke stellen eine Ausnahme dar, weil der Ort für diese spezifischen Dienstleistungen laut MWSTG 8 Abs. 2 Bst. f dort liegt, wo sich das Grundstück befindet. Der Ort des rechtlichen Sitzes des Empfängers ist also nicht entscheidend. Dazu zählen folgende Dienstleistungen:

- Architekturarbeiten, Ingenieurarbeiten, Bauleistungen

- Verwaltung, Begutachtung, Schätzung von Grundstücken

- Vermittlung von Liegenschaften

Beispiel 1:

Die Immo Firma AG aus Zürich beauftragt ein kleines Architekturbüro aus München mit der Planung eines Hauses in Zürich. Das Architekturbüro stellt die Rechnung ohne Mehrwertsteuer aus. Die Leistung gilt aufgrund des Liegenschaftsstandorts als in Zürich erbracht, deswegen unterliegt sie der Bezugsteuer, die die Immo Firma AG zu zahlen hat.

Beispiel 2:

Dieselbe Immo Firma AG aus Zürich will ihre Liegenschaft, die sich in Berlin befindet, verkaufen. Dazu beauftragt sie die Liegenschaftsvermittlung GmbH aus Berlin mit dem Verkauf dieser Liegenschaft. Der Ort der Leistung ist nun Berlin, demnach unterliegt die Dienstleistung nicht der Bezugsteuer. Die Liegenschaftsvermittlung GmbH stellt die Rechnung mit deutscher Umsatzsteuer aus.

Beispiel 3:

Ein Schweizer Architekt wird von einem Schweizer Kunden beauftragt, eine Villa in Spanien zu bauen. Der Ort der Dienstleistung ist Spanien. In diesem Fall muss sich der Architekt mit dem spanischen Steuerrecht auseinandersetzen, die Schweizer Mehrwertsteuer findet keine Anwendung.

2. Steuerpflicht des Leistungsempfängers

Die zweite wichtige Voraussetzung für das Vorhandensein der Steuerpflicht ist, dass die Dienstleistung von einem nicht steuerpflichtigen, ausländischen Anbieter an einen steuerpflichtigen Kunden (der Mehrwertsteuerpflicht unterstehend) erbracht wird. Das ist bei B2B Geschäften der Fall. In diesem Fall zahlt der Kunde die Bezugsteuer.

Falls der Schweizer Kunde – ob juristische oder natürliche Person spielt keine Rolle – nicht im Register der steuerpflichtigen Personen eingetragen ist (also nicht mehrwertssteuerpflichtig ist), zahlt er nur dann Bezugsteuern, falls er im Kalenderjahr Dienstleistungen mit Nettowert von mehr als 10’000 Franken bezieht. Das kanni B2C- als auch B2B-Geschäfte betreffen. Beim Überschreiten dieser Wertgrenze ist die Bezugsteuer auf sämtliche Dienstleistungsimporte des Kalenderjahres geschuldet, es gibt keine Wertfreigrenze von CHF 10’000.

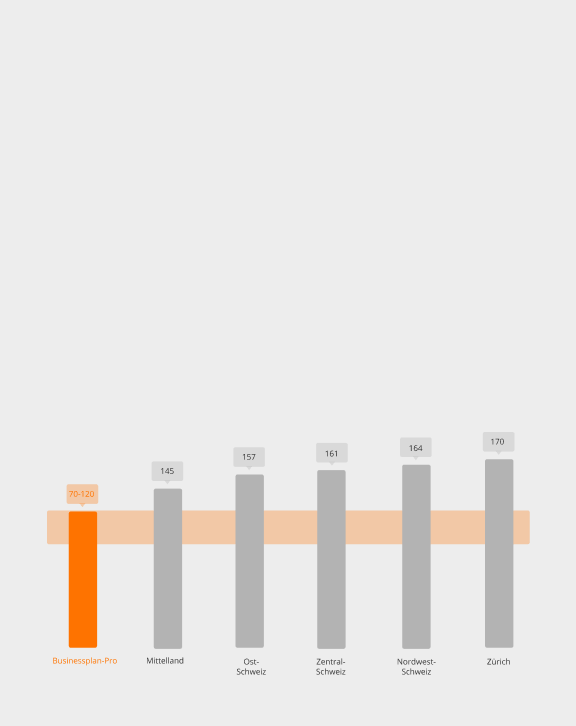

In der folgenden Tabelle wird der Bezug von Dienstleistungen aus dem Ausland zusammengefasst. Es handelt sich ausschliesslich um die Erbringung von Dienstleistungen an Kunden mit Sitz in der Schweiz. Klicken Sie auf das Bild, um es zu vergrössern.

Weitere interessante Artikel:

- Quellensteuern (Withholding Tax) von Dividenden im Ausland

- Wie berechne ich die MWST richtig?

- Buchhaltungssoftware Vergleich

- Basics zu Geschäftsautos und Kilometerentschädigung – need to know

- Mehrwertsteuer bei kulturellen Veranstaltungen

- FAQ on private taxes (Englisch)

Zurück zum Blog

6 Comments

Dr. Waltraud Berle

Mai 23, 2024 @ 06:15

Guten Tag und Gruß aus München,

ich danke für den Artikel. Was aber sind “Ausnahmedienstleistungen” ohne MWSt-Pflicht, die sie in einer antwort erwähnen? Beratungen? Lifecoaching?

Mauro Bonzanigo

Mai 27, 2024 @ 14:39

Mit «Ausnahmedienstleistungen» meine ich vor allem ausgenommene Dienstleistungen und befreite Dienstleistungen. Unter Punkt 1.1.3 lässt sich das gut nachlesen. Link: https://www.gate.estv.admin.ch/mwst-webpublikationen/public/pages/taxInfos/cipherDisplay.xhtml?publicationId=1551451&componentId=1551507

Nicole

Mai 26, 2023 @ 23:35

Guten Abend

Ich bin bei der Googlesuche auf Ihren Artikel gestossen und habe eine Frage dazu.

Ich beziehe eine Dienstleistung (Coaching) aus dem Ausland (Österreich) für mein Unternehmen (Einzelfirma). Der Dienstleistungserbringer hat mir nun eine Rechnung mit dem Vermerk «Die Umsatzsteuerschuld geht auf den Leistungsempfänger über (Reverse Charge System).

Was heisst das für mich als Einzelunternehmen (Umsatz unter 100’000.- pro Jahr)? Wenn ich das richtig verstehe, bezahle ich die Bezugssteuer, korrekt? Wie und wo zahle ich das? Mit der Steuererklärung oder muss ich das vorab schon irgendwo anmelden?

Ich bin absoluter Neuling diesbezüglich.

Vielen Dank schon im Voraus.

R. Blättler

November 29, 2022 @ 21:58

Guten Abend,

Ich bin verunsichert.

Abs. 2 Art. 10 der MWSTG sagt:

Von der Steuerpflicht ist befreit, wer:

ein Unternehmen mit Sitz im Ausland betreibt, das im Inland, unabhängig vom Umsatz, ausschliesslich eine oder mehrere der folgenden Leistungsarten erbringt:

2. Dienstleistungen, deren Ort sich nach Artikel 8 Absatz 1 im Inland befindet; nicht von der Steuerpflicht befreit ist jedoch, wer Telekommunikations- oder elektronische Dienstleistungen an nicht steuerpflichtige Empfänger und Empfängerinnen erbringt

Gemäss Abs.2 ist die Steuerbefreiung unabhängig vom Umsatz. Im Blogbeitrag schreiben Sie, dass wenn eine ausländische Firma mehr als CHF 100 000 pro Jahr Umsatz macht, dass dann Bezugsteuer entfällt und die ausländische Firma die MWSt zahlen muss.

Was stimmt nun? Ist die Steuerbefreiung für Dienstleistungen unabhängig vom Umsatz oder nur bis CHF 100 000 gültig?

Herzlichen Dank im Voraus für Ihre Antwort.

Mauro Bonzanigo

Dezember 8, 2022 @ 09:48

Die Bezugssteuer hat in diesem Zusammenhang nichts mit der Mehrwertsteuerpflicht zu tun.

Eine ausländische Unternehmung ist in der Schweiz steuerpflichtig, sofern global ein minimaler Umsatz erreicht wird von Gegenwert CHF 100’000 und mindestens ein Rappen davon in der Schweiz. Das löst schon eine MWST-Pflicht in der Schweiz aus, sofern keine Ausnahmedienstleistungen betroffen sind.

Manuela Kalt

Juni 9, 2022 @ 15:42

Ich habe eine Frage bezüglich Bezugssteuer:

Wenn mich eine spanische Marketingagentur in Spanien vor Ort für meine Tourismusdestination in der Schweiz Werbung betreibt, geht das auch unter die Bezugssteuer? Beispielsweise an Messen in Spanien einen Tourismusort in der Schweiz bewerben oder an sonstigen Veranstaltungen. Die Rechnung vom Agent in Spanien kommt ohne MwST.

Aus meiner Sicht ja, da es sich um eine Dienstleistung handelt, die von einem ausländischen Unternehmen erbracht wird und der DL-Empfänger ist in der Schweiz.

Kommentare