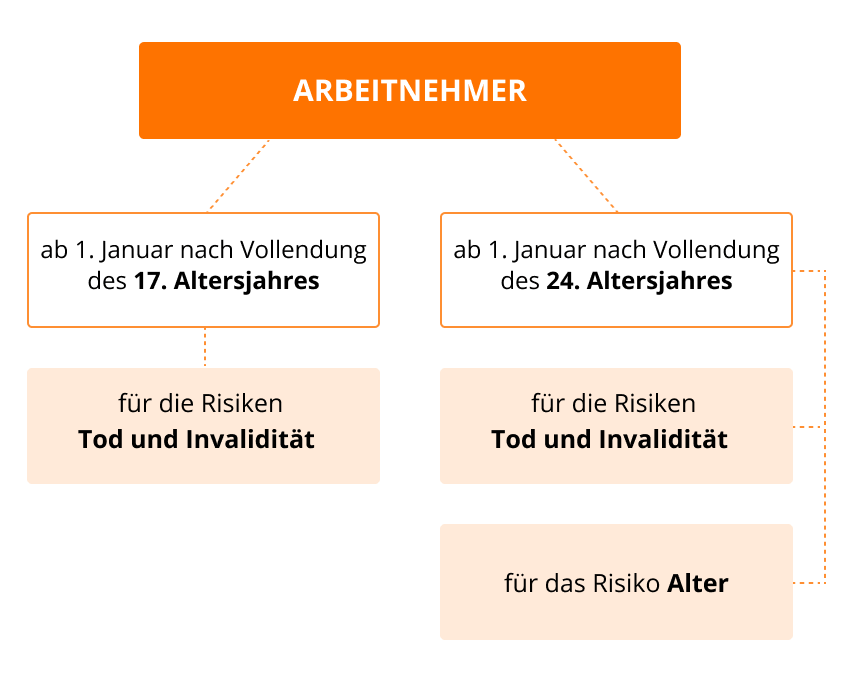

Ab wann besteht eine BVG-Pflicht?

Gemäss Art. 7 BVG und Art. 5 BVV2 unterstehen die Arbeitnehmer, die bei einem Arbeitgeber einen Bruttojahreslohn von mehr als 22’050 CHF (Stand seit 01.01.2024) beziehen, der obligatorischen BVG Versicherung. Es werden grundsätzlich zwei Risikokomponenten der BVG Versicherung unterschieden:

Die BVG-Beitragspflicht endet am Ende des Monats, in welchem das ordentliche AHV-Rentenalter (für Männer 65 Jahre, für Frauen 64 Jahre) erreicht wurde. Auf ausdrücklichen Wunsch des Arbeitnehmers kann die Beitragsdauer bis höchstens zum 70. Altersjahr dauern, falls das Reglement der Pensionskasse das vorsieht.

Ausgenommen von der Versicherungspflicht sind:

- Arbeitnehmer mit einem Bruttojahreslohn von nicht mehr als 22’050 CHF.

- Arbeitnehmer mit einem befristeten Arbeitsvertrag von höchstens 3 Monaten.

- Arbeitnehmer, die nebenberuflich tätig sind und bereits für eine hauptberufliche Erwerbstätigkeit obligatorisch versichert sind oder im Hauptberuf eine selbständige Erwerbstätigkeit ausüben.

- Personen, die im Sinne der IV mindestens zu 70% erwerbsunfähig sind.

- Arbeitnehmer, deren Arbeitgeber gegenüber der AHV nicht beitragspflichtig ist (z.B. Botschaftspersonal).

- Mitarbeitende Familienmitglieder von betriebsleitenden Personen in Landwirtschaftsbetrieben (1j Abs. 1 Bst. e BVV2).

- Arbeitnehmer, die nicht oder voraussichtlich nicht dauernd in der Schweiz tätig sind und im Ausland genügend versichert sind (nach Gesuchstellung an die Vorsorgeeinrichtung).

Arbeitnehmer, die der obligatorischen Versicherung nicht unterstellt sind, können sich freiwillig bei einer Vorsorgeeinrichtung versichern lassen.

Teilzeitangestellte und Geringverdiener mit Lücken in der Altersvorsorge

1. Arbeitnehmer mit mehreren Arbeitgebern

Zwei mögliche Konstellationen

Für Mitarbeiter, die bei mehreren Arbeitgebern (im Beispiel sind es zwei) angestellt sind, können sich drei Szenarien ergeben:

| Anstellung | Szenario 1 | Szenario 2 | Szenario 3 |

|---|---|---|---|

| Arbeitgeber A | Jahreslohn < 22'050 CHF | Jahreslohn > 22'050 CHF | Jahreslohn > 22'050 CHF |

| Arbeitgeber B | Jahreslohn < 22'050 CHF | Jahreslohn < 22'050 CHF | Jahreslohn > 22'050 CHF |

| BVG-Pflicht? | Nein* | Ja** | Ja*** |

2. Befristet angestellte Arbeitnehmer

Wird ein auf drei Monate befristetes Arbeitsverhältnis ohne Unterbruch verlängert, ist der Arbeitnehmer vom Zeitpunkt an versichert, zu dem die Verlängerung vereinbart wurde (Art. 1k, Bst. a, BVV2).

Wichtig: Eine allfällig im Arbeitsvertrag vereinbarte Probezeit gilt nicht als ein befristetes Arbeitsverhältnis. In diesem Fall muss der Arbeitnehmer ab Beginn des Arbeitsverhältnisses obligatorisch versichert werden, sofern sämtliche Bedingungen für die BVG-Pflicht erfüllt sind.

Wenn mehrere aufeinanderfolgende befristete Anstellungen im Kalenderjahr beim gleichen Arbeitgeber insgesamt länger als drei Monate dauern und kein Unterbruch drei Monate übersteigt, ist der Arbeitnehmer ab Beginn des insgesamt vierten Arbeitsmonats versichert. Wird jedoch vor dem ersten Arbeitsantritt vereinbart, dass die Anstellungsdauer insgesamt drei Monate übersteigt, so ist der Arbeitnehmer ab Beginn des Arbeitsverhältnisses versichert (Art. 1k, Bst. b, BVV2).

Meldepflichten des Arbeitgebers

- Anschluss des Arbeitgebers an eine Vorsorgeeinrichtung, sofern Arbeitnehmer beschäftigt werden, die obligatorisch bei der BVG zu versichern sind.

- Meldung neuer Arbeitnehmer, deren Löhne der BVG-Pflicht unterliegen.

- Meldung der Lohnsumme.

- Meldung aller relevanten Änderungen (Lohnänderungen, Änderungen im Personalbestand: Name, Zivilstand, Invaliditätsfälle etc.).

- Meldung des Austrittes von Arbeitnehmern.

Zudem muss der Arbeitgeber den Arbeitnehmer vor dem Austritt darauf aufmerksam machen, dass

- er während einem Monat nach dem Austritt gegen die Risiken Tod und Invalidität in der bisherigen Vorsorgeeinrichtung versichert ist.

- allfällige Freizügigkeitsleistungen an die Pensionskasse des neuen Arbeitgebers oder auf ein Freizügigkeitskonto überwiesen werden müssen. Falls keine Angaben zum Transfer der Freizügigkeitsleistung vorliegen, muss die bisherige Vorsorgeeinrichtung diese frühestens 6 Monate, spätestens aber 2 Jahre nach dem Austritt des Arbeitnehmers an die Stiftung Auffangeinrichtung BVG überweisen (Art. 4 Abs. 2 FZG).

BVG-Beiträge in der Lohnabrechnung mit bexio abrechnen

Aktuell stehen Unternehmen verschiedene Buchhaltungssoftware zur Verfügung, mit deren Hilfe sie BVG-Beiträge bei der Vorbereitung von Lohnabrechnungen berücksichtigen können. Darunter zählt beispielsweise bexio. Dieses Tool ermöglicht unter anderem eine unkomplizierte Ermittlung von BVG-Beiträgen. Man muss Daten einmalig angeben und nur wenn es nötig ist, die Höhe der Beiträge situationsgemäss anzupassen, muss man die früher angegebenen Daten entsprechend ändern. Aus unserer kurzen bexio-Anleitung können Sie entnehmen, wie und wo die Angaben zu BVG-Beiträgen in bexio eingetragen werden müssen.

Koordinierter Jahreslohn

Grundsätzlich entspricht der bei der Pensionskasse zu deklarierender Jahreslohn dem massgebenden AHV-Lohn. Die Vorsorgeeinrichtung kann in ihrem Reglement vom massgebenden Lohn der AHV abweichen (Art. 7 Abs. 2 BVG und Art. 3 Abs. 1 BVV2), indem sie:

- Lohnbestandteile weglässt, die nur gelegentlich anfallen wie z.B. Boni;

- den koordinierten Jahreslohn zum Voraus aufgrund des letzten bekannten Jahreslohnes bestimmt; die für das laufende Jahr bereits vereinbarte Änderungen müssen dabei berücksichtigt werden.

- bei Berufen, in denen der Beschäftigungsgrad oder die Einkommenshöhe stark schwanken, die koordinierten Löhne pauschal nach dem Durchschnittslohn der jeweiligen Berufsgruppe festsetzt.

In der Praxis wird der anrechenbare Jahreslohn für die Arbeitnehmer im Stundenlohn bzw. mit unregelmässigen Ansätzen wie folgt ermittelt: der durchschnittliche Verdienst wird auf ein Kalenderjahr hochgerechnet.

Ist der Arbeitnehmer weniger als ein Jahr lang bei einem Arbeitgeber beschäftigt, so gilt als Jahreslohn der Lohn, den er bei ganzjähriger Beschäftigung erzielen würde (Art. 2 Abs. 2 BVG).

Der koordinierte Jahreslohn entspricht dem versicherten BVG-Lohn und wird wie folgt berechnet:

Koordinierter Lohn = Jahreslohn – Koordinationsabzug

Ausser dem Koordinationsabzug gelten bei der beruflichen Vorsorge folgende Grenzwerte (Stand ab 01.01.2024):

| BVG-Grenzbeträge | 2024 |

|---|---|

| Mindestjahreslohn (BVG Eintrittsschwelle) | CHF 22'050 |

| Koordinationsabzug | CHF 25'725 |

| Obere Limite des Jahreslohns | CHF 88'200 |

| Maximaler koordinierter Lohn | CHF 62'475 |

| Minimaler koordinierter Lohn | CHF 3'675 |

Dem BVG-Obligatorium unterliegen die Jahreslöhne von CHF 22’050 bis CHF 88’200. Der maximal versicherte Lohn von CHF 62’475 wird beim Jahreslohn von CHF 88’200 erreicht, was der oberen Limite abzüglich dem Koordinationsabzug entspricht.

Die Reglemente der Pensionskassen sehen immer auch eine überobligatorische BVG Versicherung für Jahreslöhne über CHF 88’200 vor. Dieses sogenannte Überobligatorium stellt freiwillige BVG-Beitragszahlungen bzw. spätere Leistungen der Pensionskasse dar.

Die in der Tabelle oben aufgeführten Grenzbeträge gelten unabhängig vom Beschäftigungsgrad des Arbeitnehmers. Einige Pensionskassen sehen die Reduktion des Koordinationsabzuges für teilzeitbeschäftigte Arbeitnehmer vor, was zur Absicherung dieser Gruppe sehr begrüssenswert ist. Ausserdem besteht bei gewissen Pensionskassen die Möglichkeit, den Gesamtlohn (d. h. ohne Koordinationsabzug) zu versichern. Das ergibt einen höheren koordinierten Lohn, höhere BVG-Beiträge und folglich höhere künftige Leistungen der beruflichen Vorsorge.

Beitragshöhe

Die Beiträge an die berufliche Vorsorge werden sowohl von Arbeitnehmern als auch von Arbeitgebern getragen. Der Arbeitgeberanteil muss sich mindestens auf 50 % der Summe der Beiträge belaufen. Die Höhe des BVG-Beitrags hängt vom Bruttolohn, Alter und Vorsorgeplan bzw. Pensionskassenreglement ab.

I.d.R. werden die BVG-Beiträge vom Arbeitgeber an die Pensionskasse in Form von Akontozahlungen überwiesen.

Wichtig: Werden die reglementarisch vom Arbeitnehmer geschuldete BVG-Beiträge vom Arbeitgeber übernommen, gehören diese Beiträge zum massgebenden AHV-Lohn und müssen unter Ziffer 7 im Lohnausweis separat ausgewiesen werden. Sofern die vom Arbeitgeber übernommenen Arbeitnehmeranteile der BVG-Beiträge unter Ziffer 7 des Lohnausweises deklariert sind, sind sie auch unter Ziffer 10 des Lohnausweises anzugeben.

Weitere interessante Artikel zum Thema:

- Als Arbeitgeber Steuern optimieren mit dem BVG: Beispiele und Spezialfälle

- Krankentaggeld (KTG): Worauf muss der Arbeitgeber achten?

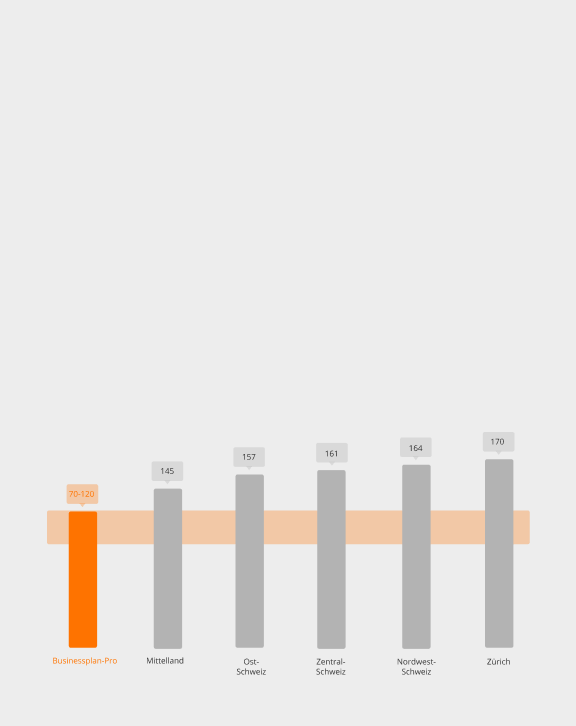

- Welche Stundensätze für Dienstleistungen sind gerechtfertigt?

- Kosten eines Mitarbeiters auf Vollkostenbasis

- Obligatorische Unfallversicherung für Arbeitnehmer: Das muss jeder Arbeitgeber wissen

Kommentare