Arbeitgeberbeitragsreserven (AGBR) stellen freiwillige Vorauszahlungen der BVG-Beitragsanteile des Arbeitgebers an die Pensionskasse dar. Diese Reserven bezwecken ausschliesslich die Finanzierung künftiger Verbindlichkeiten des Arbeitgebers (nur Arbeitgeberbeiträge). Mittels AGBR können die Unternehmen die BVG-Arbeitgeberbeiträge begleichen und stellen damit eine zweckgebundene Rücklage für die Folgejahre sicher. Sie dürfen aber fünf jährliche Arbeitgeberbeiträge nicht übersteigen. Die Arbeitnehmer beiträge müssen vom Arbeitgeber selbstverständlich weiterhin zeitgerecht an die Pensionskasse überwiesen werden.

I. d. R. können die Beiträge für die Bildung der AGBR während des laufenden Geschäftsjahres oder innert 6 Monate des Folgejahres einbezahlt werden. Im letzteren Fall kann man den Geschäftsaufwand wie folgt abgrenzen:

| Datum | Soll | Haben | Beschreibung |

|---|---|---|---|

| 31.12.2021 | Ausserordentlicher Aufwand | Noch nicht bezahlter Aufwand | Abgrenzung der Einlage in die AGBR |

| 01.06.2022 | Noch nicht bezahlter Aufwand | Bank | Zahlung an die Vorsorgeeinrichtung |

| 31.12.2022 | BVG-Beiträge des Arbeitgebers | Ausserordentlicher Ertrag | Auflösung der AGBR (teilweise Verwendung für das GJ 2022) |

Laut Art. 81 Abs. 1 BVG gelten die Einlagen in die AGBR bei den direkten Steuern des Bundes, der Kantone und Gemeinden vollumfänglich als Geschäftsaufwand. Somit lässt sich das Jahresergebnis bei Bildung der AGBR in finanziell «guten» Geschäftsperioden optimieren bzw. wird der Steueraufschub möglich. In den Folgejahren führt dann der Wegfall des Aufwands für die BVG Arbeitgeberbeiträge folglich zu höheren Gewinnen und Steuern.

Ist überschüssige Liquidität vorhanden, dann kann die AGBR in der jetzigen Negativzinsphase besonders attraktiv sein, insbesondere wenn die Hausbank die Negativzinsen auf die Geschäftskunden überwälzt.

Die AGBR stellt einen Teil der stillen Reserven dar. Die Bildung sowie die Auflösung der AGBR sind im Anhang zur Jahresrechnung entsprechend offenzulegen.

Wichtig: Die AGBR dürfen dem Arbeitgeber nicht rückerstattet werden, auch bei Liquidation oder Konkurs des Unternehmens.

Im Falle der vorübergehenden Senkung des Jahreslohnes wegen krankheits- bzw. unfallbedingten Abwesenheiten oder Mutterschafts- bzw. Vaterschaftsurlaub besagt der Art. 8 BVG Abs. 3 Folgendes:

Der bisherige koordinierte Lohn behält mindestens so lange Gültigkeit, als die Lohnfortzahlungspflicht des Arbeitgebers nach Art. 324a OR bestehen würde oder ein Mutterschaftsurlaub nach Art. 329f OR, ein Vaterschaftsurlaub nach Art. 329g OR oder ein Betreuungsurlaub nach Art. 329i OR dauert. Der versicherte Arbeitnehmer kann jedoch die anteilsmässige Herabsetzung des koordinierten Lohnes verlangen.

Beispiel 1

Ein Arbeitnehmer im 3. Dienstjahr ist krankheitsbedingt für 6 Wochen arbeitsunfähig. Die Arbeitgeberin (Sitz in Zürich) hat keine kollektive Krankentaggeldversicherung abgeschlossen, daher gelten für die Lohnfortzahlung die Bestimmungen des Art. 324a OR. Gemäss Zürcher Skala beträgt die Dauer der Lohnfortzahlung für den Arbeitnehmer im 3. Anstellungsjahr 9 Wochen.

Somit ist die Arbeitgeberin verpflichtet, die Lohnfortzahlung (100% des entfallenden Lohnes) für die Gesamtdauer der Arbeitsunfähigkeit (6 Wochen) zu leisten. Dabei wird die BVG-Beitragspflicht unverändert fortgesetzt.

Beispiel 2

Es gelten die Rahmenbedingungen vom vorigen Beispiel, jedoch hat die Arbeitgeberin in diesem Fall eine kollektive Krankentaggeldversicherung mit Wartefrist von 30 Tagen und Taggeldern von 80% des Lohnes abgeschlossen.

Somit hat die Arbeitgeberin die Lohnfortzahlung für die Dauer der Wartefrist der Krankentaggeldversicherung (30 Tage) zu leisten. Ab dem 31. Tag der Arbeitsunfähigkeit wird der Arbeitnehmer lediglich 80% des Lohnes in Form von Taggeldern erhalten. In diesem Fall bleibt der versicherte Lohn bei der BVG-Versicherung ebenfalls unverändert, da der bisherige koordinierte Lohn mindestens so lange Gültigkeit behält, als die Lohnfortzahlungspflicht des Arbeitgebers nach Art. 324a OR besteht.

Unseren Artikeln «Krankentaggeld (KTG): Worauf muss der Arbeitgeber achten?» und «Obligatorische Unfallversicherung für Arbeitnehmer: Das muss jeder Arbeitgeber wissen» entnehmen Sie, was der Arbeitgeber bei diesen Sozialversicherungen beachten muss.

Dabei sind auch immer die Regelungen im Reglement der Pensionskasse bzw. Vorsorgeplan zu beachten, u.a. kann dieses vorsehen, dass der Lohn für die überobligatorische BVG-Versicherung bei Krankheit oder Unfall gesenkt werden muss.

Grundsätzlich gilt, dass die BVG-Beiträge auf den AHV-pflichtigen Lohn geschuldet sind. Daher muss der Arbeitgeber bei längerer krankheits- bzw. unfallbedingter Arbeitsunfähigkeit das Reglement der Pensionskasse bzw. Vorsorgeplan auf spezielle Regelungen prüfen. In solchen Fällen sehen die meisten Pensionskassen eine Beitragsbefreiung nach Ablauf der im Vorsorgeplan festgelegten Wartefrist vor. In der gängigen Praxis dauert diese Wartefrist 3 Monate ab Eintritt der Arbeitsunfähigkeit. Die BVG-Beitragsbefreiung sieht vor, dass der Arbeitnehmer und der Arbeitgeber keine BVG-Beiträge mehr bezahlen, diese werden von der Versicherung bezahlt. Die Höhe der BVG-Beitragsbefreiung hängt vom Grad der Erwerbsunfähigkeit ab. Die BVG-Beitragsbefreiung endet, wenn die versicherte Person wieder zu 100% arbeitsfähig wird, pensioniert wird oder stirbt.

Damit man von der BVG-Beitragsbefreiung profitieren kann, ist es wichtig, die Arbeitsunfähigkeit des Arbeitnehmers rechtzeitig an die Pensionskasse zu melden. Bei komplexen Konstellationen ist es empfehlenswert, Ihren Ansprechpartner bei der Vorsorgeeinrichtung bzw. Ihren Treuhänder zu konsultieren.

Laut Art. 8 BVG Abs. 3 behält der bisherige koordinierte Lohn mindestens so lange Gültigkeit, als ein Mutterschaftsurlaub nach Art. 329f OR, ein Vaterschaftsurlaub nach Art. 329g OR oder ein Betreuungsurlaub nach Art. 329i OR dauert. Gleich wie bei Krankheit oder Unfall kann die versicherte Person die Herabsetzung des koordinierten Lohnes verlangen. Das Reglement der Pensionskasse kann auch eine Lohnkürzung für das Überobligatorium vorsehen.

Beispiel 1

Ein Arbeitnehmer mit einem Jahreslohn von CHF 42’000 bezieht am Stück seinen zweiwöchigen Vaterschaftsurlaub. Der Arbeitgeber leistet für diesen Zeitraum 80% Lohnfortzahlung. Die Vaterschaftsentschädigung wird folglich dem Arbeitgeber zukommen. Dabei bleibt der bisherige versicherte Jahreslohn unverändert.

Beispiel 2

Eine Arbeitnehmerin mit einem Jahreslohn von CHF 100’000 bezieht 14 Wochen Mutterschaftsurlaub. Der Arbeitgeber leistet für diesen Zeitraum 80% Lohnfortzahlung. Die Mutterschaftsentschädigung wird folglich dem Arbeitgeber zukommen.

Gemäss Vorsorgeplan wird der Lohn auch für den überobligatorischen Teil versichert. Allerdings sieht das Reglement der Pensionskasse des Arbeitgebers vor, dass beim Mutterschaftsurlaub der versicherte Lohn im BVG-Überobligatorium gekürzt wird.

Folglich ergibt sich der neue versicherte Lohn für die Dauer des Mutterschaftsurlaubs:

CHF 54'905 = (80% * 100'000 CHF - 25'095 CHF)

Dabei: CHF 25’095 entsprechen dem Koordinationsabzug (Stand seit 01.01.2021)

Das Pensionskassenreglement kann auch die neue Aufteilung der Arbeitnehmer- und Arbeitgeberanteile der BVG-Beiträge während des Mutterschaftsurlaubs vorsehen. Es lohnt sich in Zweifelsfällen, sich an Ihren Vorsorgeberater bei der Pensionskasse zu wenden.

Für Arbeitnehmer im unbezahlten Urlaub sind die Regelungen im Pensionskassenreglement zu beachten. Ein unbezahlter Urlaub muss unbedingt vor dessen Antritt, insbesondere bei einer längeren Auszeit, der Pensionskasse gemeldet werden.

Grundsätzlich sind je nach Pensionskassenreglement folgende Optionen möglich:

1. Das BVG wird wie bisher weitergeführt (i. d. R. während des unbezahlten Urlaubs bis maximal 6 Monate).

2. Das BVG deckt nur die Risiken Tod und Invalidität für die Dauer des unbezahlten Urlaubs. Dabei wird oft die neue Aufteilung der Beiträge zwischen dem Arbeitnehmer und dem Arbeitgeber vorgenommen.

3. Das BVG wird nicht weitergeführt. Der Versicherungsschutz gegen Invalidität und Tod dauert nach den gesetzlichen Vorschriften noch einen Monat ab Antritt des unbezahlten Urlaubs. Danach ist der Abschluss einer privaten Versicherung wichtig.

Das Gesetz regelt lediglich den minimalen obligatorischen Rahmen des BVG. Pensionskassenreglemente können einige davon abweichende Regelungen vorsehen, sofern sie den Arbeitnehmer nicht schlechter stellen. Dem Arbeitgeber steht es frei, eine überobligatorische BVG-Versicherung abzuschliessen. Dies kann dem Arbeitgeber im Wettbewerb um die besten Fachkräfte entscheidende Vorteile verschaffen.

Die Bildung einer AGBR lässt einen gewissen Spielraum für Steueroptimierung zu. Dabei müssen aber gewichtige Nachteile hinsichtlich Liquidität und Flexibilität in Kauf genommen werden.

Der Arbeitgeber sollte die reglementarischen Bestimmungen der Pensionskasse bzw. des Vorsorgeplans bei Änderungen des Arbeitsverhältnisses oder des Personalbestandes sorgfältig prüfen und die jeweiligen Meldepflichten beachten. Besonders wichtig ist die korrekte Meldung des massgebenden Lohnes an die Pensionskasse.

Weitere interessante Artikel zum Thema :

- Berufliche Vorsorge: Arbeitgeberpflichten und Risiken für Versicherte

- Krankentaggeld (KTG): Worauf muss der Arbeitgeber achten?

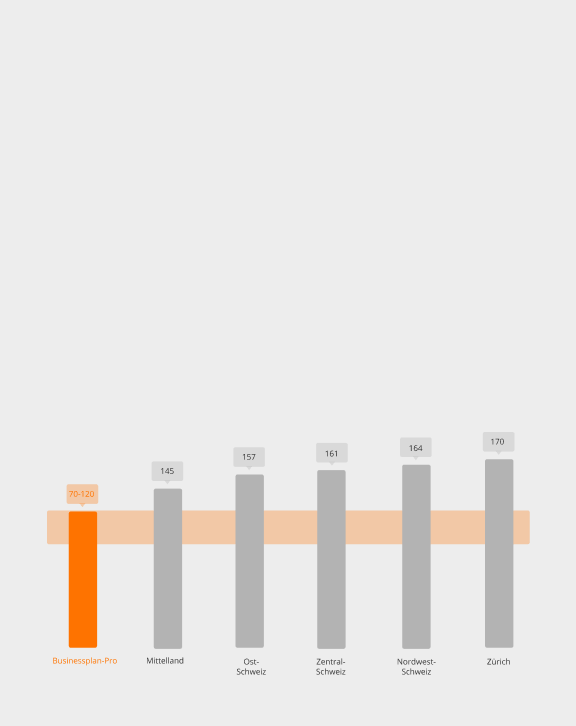

- Welche Stundensätze für Dienstleistungen sind gerechtfertigt?

- Kosten eines Mitarbeiters auf Vollkostenbasis

- Obligatorische Unfallversicherung für Arbeitnehmer: Das muss jeder Arbeitgeber wissen

Kommentare