Möchten Sie wissen, wie Sie den erzielten Bilanzgewinn Ihrer AG oder GmbH in der Schweiz verwenden dürfen? Mit dieser Frage sieht sich nahezu jeder Unternehmer konfrontiert, dessen Business bereits stabil auf beiden Beinen steht und profitabel ist. Die Antwort auf die Frage zur korrekten Gewinnverteilung ist nämlich nicht einfach. Es gibt unterschiedliche Aspekte, die zwingend in Betracht gezogen werden müssen. Deshalb werden wir im Folgenden auf die entscheidenden Fragen beim Thema «Gewinnverwendung» detailliert eingehen:

- Welche Optionen der Gewinnverwendung gibt es?

- Wie hoch muss der Anteil der Reserven sein?

- Wieviel Dividende darf ausgeschüttet werden?

- Wie beschliesst man rechtlich die Entscheidung über die Gewinnverteilung?

Mögliche Optionen bei der Gewinnverwendung einer AG oder GmbH

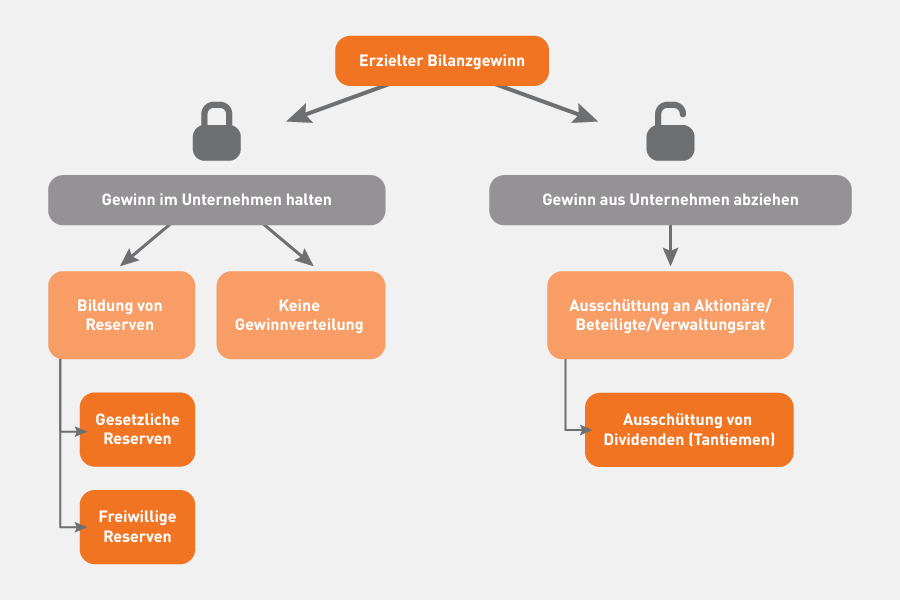

Bei der Gewinnverwendung stehen Schweizer Unternehmern unterschiedliche Optionen offen, die sich wie folgt darstellen:

Sämtliche Optionen der Gewinnverteilung stehen eng miteinander im Zusammenhang:

Im Rahmen einer AG/GmbH kann die Gewinnverwendung in drei unterschiedlichen Kombinationen umgesetzt werden, sofern ein Bilanzgewinn vorliegt:

- Den gesamten Bilanzgewinn im Unternehmen behalten (durch Bildung von Reserven oder in Form von nicht verteiltem Gewinn, der als Gewinnvortrag ins nächste Jahr übertragen wird).

- Den Bilanzgewinn teilweise im Unternehmen behalten und einen Teil davon in Form von Dividenden (und seltener in Form von Tantiemen) ausschütten.

- Den Gewinn vollständig in Form von Dividenden (und seltener in Form von Tantiemen) ausschütten.

Wichtig!

Die erste genannte Option der Gewinnverteilung ist stets zulässig, die anderen beiden Möglichkeiten sind jedoch nur unter speziellen Voraussetzungen realisierbar. Obwohl nach Art. 660 Abs. 1 OR der Anspruch der Aktionäre auf einen bestimmten Teil des Gewinns besteht, darf der Bilanzgewinn laut Gesetz nicht immer vollständig unter den Aktionären/Beteiligten ausgeschüttet werden. Gemäss Art. 671 OR müssen zunächst gesetzliche Reserven gebildet werden, solange die festgelegten Reservegrenzen noch nicht erreicht wurden. Ziel ist es, den Gläubigerschutz bzw. damit den optimalen Schutz des Eigenkapitals zu gewährleisten.

Im Folgenden werden wir erläutern, wie sich die Höhe der Reserven, Dividenden und des Gewinnvortrags bzw. die Höhe des nicht auszuschüttenden Gewinns berechnen lassen. Auf folgende Aspekte müssen Sie unbedingt achten, wenn Sie den Gewinn vollständig oder teilweise durch die Ausschüttung von Dividenden verteilen möchten.

Schrittweise Berechnung der Gewinnverwendung

Schritt 1: Kalkulation der auszuschüttenden Summe aus dem Gewinn

In diesem Fall müssen Sie den Gewinn-/Verlustvortrag der Vorjahresbilanz zum diesjährigen Gewinn oder Verlust addieren. Damit erhält man den Bilanzgewinn, der zu einer Ausschüttung berechtigt.

Definition Bilanzgewinn

Bilanzgewinn = Summe folgender 3 Komponenten:

- Kumulierte Jahresverluste sämtlicher Vorjahre;

- Kumulierte Jahresgewinne sämtlicher Vorjahre, die nicht ausgeschüttet wurden bzw. nicht in die Reserven flossen;

- Aktueller Jahresgewinn bzw. –verlust

Oder einfacher die Summe von:

- Verlustvortrag bzw. Gewinnvortrag;

- Aktueller Jahresgewinn bzw. –verlust

Unter Gewinnvortrag sind die kumulierten Gewinne und Verluste der Vorjahre zu verstehen, die nicht als Dividende ausgeschüttet oder einer Reserve zugewiesen worden sind. Ist der Bilanzgewinn negativ, kann keine Reservenbildung und keine Ausschüttung stattfinden.

Schritt 2: Bildung der gesetzlichen Reserven nach dem neuen Aktienrecht per 1. Januar 2023

Ab dem 1. Januar 2023 gilt neu die einstufige Reservenzuweisung in Höhe von 5% des Jahresgewinns, bis die gesetzlichen Reserven 50% des eingetragenen Aktien- bzw. Stammkapitals erreicht haben (bei Holdinggesellschaften bis 20% des Aktienkapitals). Diese Regel ist unabhängig, ob und in welcher Höhe eine Dividendenausschüttung vorgenommen wird. Im Falle eines teilliberierten Nominalkapitals bei Aktiengesellschaften gilt explizit nicht das teilliberierte Kapital als Bemessungsgrundlage der Reservenbildung, sondern das höhere, eingetragene nominelle Aktienkapital.

Im Falles eines Verlustvortrages darf dieser zuerst mit dem Jahresgewinn verrechnet werden. Falls der Verlustvortrag kleiner als der Jahresgewinn ist, muss die Reserve nur auf dem «Restgewinn» (Residualgewinn) berechnet werden.

Mit anderen Worten: Sollten die gesetzlichen Reserven bereits 50 Prozent des Aktien- bzw. Stammkapitals erreicht oder überschritten haben, müssen keine weiteren Zuweisungen in die gesetzlichen Reserven erfolgen. In diesem Fall dürfen Sie den Bilanzgewinn vollständig ausschütten. Den Gesetzestext zur Reservebildung nach neuem Aktienrecht finden Sie in Art. 671 und 672 OR.

Beispiel 1: Gesetzliche Reserven einer Aktiengesellschaft unterschreiten die maximalen gesetzlichen Reserven, also 50% des Nominalkapitals

- Jahresgewinn: CHF 100’000

- Gewinn- oder Verlustvortrag aus Vorjahren: CHF -10’000

- Nominalkapital: CHF 100’000 (gemäss Handelsregister)

- Gesetzliche Reserven: CHF 20’000

Fragestellung: wie hoch ist der Bilanzgewinn, der der Generalversammlung zur Verfügung steht?

Lösung:

- Bilanzgewinn = Jahresgewinn + Gewinn- oder Verlustvortrag aus Vorjahren = CHF 100’000 – CHF 10’000 = CHF 90’000

- Maximale gesetzliche Reserven (50% des Nominalkapitals) = CHF 100’00 x 50% = CHF 50’000

- Maximale gesetzliche Reserven (CHF 50’000) > Aktuelle gesetzliche Reserven (CHF 20’000) → Reservenzuweisung notwendig

- Reservenzuweisung = CHF 90’000 x 5% = CHF 4’500

- Bilanzgewinn zur Verfügung der Generalversammlung = Bilanzgewinn – Reservenzuweisung = CHF 90’000 – CHF 4’500 = CHF 85’500

Beispiel 2: Gesetzliche Reserven einer Aktiengesellschaft entsprechen den maximalen gesetzlichen Reserven, also 50% des Nominalkapitals

- Jahresgewinn: CHF 80’000

- Gewinn- oder Verlustvortrag aus Vorjahren: CHF -20’000

- Nominalkapital: CHF 100’000 (gemäss Handelsregister)

- Gesetzliche Reserven: CHF 50’000

Fragestellung: wie hoch ist der Bilanzgewinn, der der Generalversammlung zur Verfügung steht?

Lösung:

- Bilanzgewinn = Jahresgewinn + Gewinn- oder Verlustvortrag aus Vorjahren = CHF 80’000 – CHF 20’000 = CHF 60’000

- Maximale gesetzliche Reserven (50% des Nominalkapitals) = CHF 100’00 x 50% = CHF 50’000

- Maximale gesetzliche Reserven (CHF 50’000) = Aktuelle gesetzliche Reserven (CHF 50’000) → keine Reservenzuweisung notwendig

- Bilanzgewinn zur Verfügung der Generalversammlung = Bilanzgewinn = CHF 60’000

Neben den Dividenden darf ein Unternehmen eine ausserordentliche Vergütung an den Verwaltungsrat auszahlen – sogenannte Tantiemen. In der Praxis werden diese jedoch kaum ausgeschüttet. Alternativ dazu werden Honorare gezahlt, die aus steuerlicher Perspektive bevorzugt werden, da das Unternehmen in diesem Fall seine Kosten erhöht und die Gewinnsteuern optimieren kann.

Schritt 3: Bilden der freiwilligen Reserven

Neben den gesetzlich vorgeschriebenen Rücklagen darf eine AG oder GmbH aus dem erzielten Gewinn gemäss Art. 673 OR zusätzliche bzw. sogenannte freiwillige Reserven bilden. Obwohl es in der Praxis nicht häufig vorkommt, kann diese Massnahme in manchen Fällen durchaus sinnvoll sein. Dies gilt vor allem für Unternehmen, die unter risikobehafteten Bedingungen (Branche, Marktumfeld etc.) aktiv sind. Ziel ist es, zusätzliche finanzielle Ressourcen im Unternehmen zu kumulieren und so Sicherheitspuffer gegenüber potenziellen Haftungsansprüchen oder Branchenkrisen aufzubauen.

Schritt 4: Übertragen des verbleibenden Gewinns – Gewinnvortrag

Nachdem der Gewinn auf Reserven und Dividenden verteilt ist, darf der Restgewinn als neuer Gewinnvortrag in die Bilanz des Folgejahres vorgetragen werden. Dieser Betrag kann zukünftig zum Jahresgewinn des Folgejahres hinzuaddiert und – wenn gewünscht – ausgeschüttet werden.

Beschluss über die Gewinnverteilung

1. Erstellung des Gewinnverteilungsplans

Wenn Sie sich für eine konkrete Struktur der Gewinnverteilung entschieden haben, lohnt es sich, diese zu Papier zu bringen. Dafür sollten Sie einen Gewinnverteilungsplan erstellen, der folgende Kernpunkte aufweist:

- Erzielter Gewinn zur Verteilung

- Im Unternehmen zurückzuhaltender Anteil des Gewinns

- Auszuschüttende Anteil des Gewinns

- In das neue Jahr vorzutragender Saldo

2. Beschlussfassung durch die Generalversammlung

Der erstellte Gewinnverteilungsplan (alternativ «Gewinnverwendungsrechnung») unterliegt der Beschlussfassung durch die Generalversammlung einer AG oder GmbH. Die Entscheidung über die Bildung von Reserven oder die Dividendenausschüttung wird laut Gesetz an der Generalversammlung mit einfacher Stimmenmehrheit gefasst (in der Regel jährlich).

Haben Sie das Gefühl, dass Sie sich in einigen praktischen Aspekten dieses Themas nicht hundertprozentig sicher fühlen? Wenn Sie die Abwicklung und das korrekte Handling der Gewinnverwendung Ihrer AG/GmbH in professionelle Hände übergeben möchten, steht Ihnen unser professionelles Treuhand-Team gerne zur Verfügung.

7 Comments

Vivienne

September 2, 2024 @ 14:59

Müssen die “aus hierfür gebildeten Reserven” auch nach Art. 675 Abs. 3 OR den gesetzlichen und freiwilligen Gewinnreserven zugewiesen werden? Die Struktur der Literaturen ist etwas verwirrend. Wenn dem so wäre, könnten Sie ein Beispiel formulieren? Herzlichen Dank

Philipp Stirnemann

September 4, 2024 @ 14:16

Hallo Vivienne,

vielen Dank für Ihr aufrichtiges Interesse an unserem Artikel.

Gemäss Art. 675 Abs. 3 dürfen Dividenden erst festgesetzt werden, nachdem die Zuweisungen an die gesetzliche Gewinnreserve und die freiwilligen Gewinnreserven erfolgt sind. Wenn die Reserven aus dem erzielten Gewinn stammen, können sie sicher den gesetzlichen oder freiwilligen Reserven zugeordnet werden. Es wäre jedoch besser, wenn Sie präzisieren könnten, um welche Art von Reserven es sich in Ihrem Fall handelt.

Oliver Wamister

Dezember 14, 2023 @ 10:26

@ Hans Pichler

Bitte denken Sie vor dem Verkauf an den Mantelhandel. Der Verkauf einer inaktiven Gesellschaft wird steuerlich als Liquidation und Neugründung behandelt. Mit dem sog. Mantelhandel möchten der Verkäufer die mit der Liquidation und der Erwerber die mit der Gründung einer Gesellschaft verbundenen Steuern und Gebühren vermeiden. Als Steuerumgehungstatbestand gilt der Mantelhandel für die Gewinnsteuer und die Verrechnungssteuer als Liquidation und für die Emissionsabgabe kraft gesetzlicher Regelung in Art. 5 Abs. 2 lit. b StG als Neugründung. Bei der Einkommenssteuer erfolgt schliesslich eine Umqualifikation von steuerfreiem Kapitalgewinn in steuerbaren Vermögensertrag.

Dies einfach als Hinweis.

Hans Pichler

August 27, 2023 @ 05:10

Darf ich eine Frage stellen?

Was kostet die Antwort?

Es geht um meine inaktive GmbH die jedoch einen Bilanzgewinn ausweist. Ich möchte die Fa. verkaufen.

Was passiert mit dem Bilanzgewinn?

Danke

Philipp Stirnemann

September 12, 2023 @ 13:25

Hi Hans

Vielen Dank für Ihre Frage und Ihr Interesse an meinem Artikel.

Ein Unternehmensverkauf oder eine -übernahme wird die Bilanzstruktur des verkauften Unternehmens normalerweise nicht beeinflussen. Gewisse Änderungen in der Bilanz und der Erfolgsrechnung können jedoch erst dann auftreten, wenn es sich um Unternehmensübernahmen handelt, bei denen ein Unternehmen ein anderes erwirbt. In solchen Fällen kann negativer oder positiver Goodwill in der Bilanz des kaufenden Unternehmens ausgewiesen werden.

Ich hoffe, dass ich Ihnen weiterhelfen konnten.

Seraina

August 15, 2023 @ 09:21

Wenn ich mich richtig erinnere, gab es in der Vergangenheit eine ganz andere Vorgehensweise bei der Berechnung der maximal möglichen Dividenden. Damals wurden Grund- und Superdividende unterschieden. Gibt es diese Unterscheidung nicht mehr?

Philipp Stirnemann

August 16, 2023 @ 16:22

Hallo Seraina

Genau. Seit Januar 2023 gilt keine Unterscheidung mehr zwischen der Grund- und Superdividende. Der Prozess der Reservenbildung ist aktuell deutlich leichter geworden. Grundsätzlich muss man jedes Jahr 5% des Gewinns in die Reserve einbringen, sofern der Bilanzgewinn positiv ist und die gebildeten Reserven die 50%-Schwelle nicht erreicht haben.

Kommentare