Stellen Sie sich vor, Sie haben vor fünf Jahren eine Gewerbeimmobilie für CHF 1’000’000 gekauft. Die jährliche Abschreibung für die Immobilie beträgt CHF 50’000, was den aktuellen Buchwert der Immobilie auf etwa CHF 750’000 reduziert. Gleichzeitig steigen aufgrund der gestiegenen Nachfrage in Ihrer Region auch die Preise für Gewerbeimmobilien, und zwar auf etwa CHF 1’200’000. Da Sie Ihre Immobilie verkaufen möchten, haben Sie einen Experten eingeladen, der eine gründliche Bewertung durchgeführt und den fairen Preis Ihrer Immobilie auf CHF 1’000’000 festgesetzt hat. Wie viel kostet Ihre Immobilie in Wirklichkeit? Welchem Preis sollten Sie vertrauen?

Um diese Fragen zu beantworten, sollten wir zuerst erklären, was unter „Fairer Preis“, „Buchwert“ und „Marktwert“ zu verstehen ist und wie sie sich voneinander unterscheiden. Die Analyse dieser Begriffe wird uns helfen zu bestimmen, ob wir bei Kauf oder Verkauf eines Vermögenswerts einen Gewinn erzielen oder einen finanziellen Verlust erleiden.

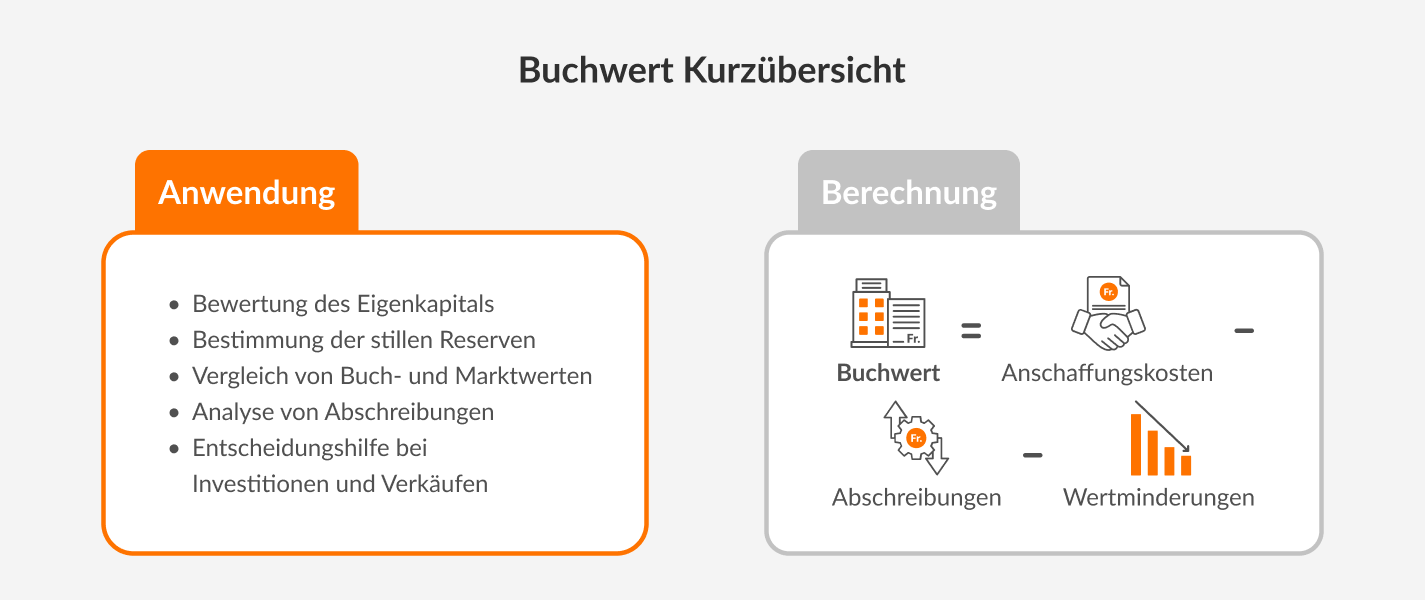

Buchwert

Der Buchwert ist ein grundlegendes Rechnungslegungskonzept, das den Wert eines Vermögenswerts in der Bilanz eines Unternehmens darstellt. Nach dem Erwerb eines Vermögenswerts unterliegt dieser im Laufe der Jahre Abschreibungen, quasi eine Abnutzung der Immobilie oder Wertminderung, die sich auf ihren Wert auswirken, wie im obigen Beispiel dargestellt.

Abschreibungen

| Jahr | Anschaffungskosten | Abschreibung (jährlich) | Kumulierte Abschreibung | Buchwert (Ende Jahr) |

|---|---|---|---|---|

| 1 | CHF 1'000'000 | CHF 50'000 | CHF 50'000 | CHF 950'000 |

| 2 | CHF 1'000'000 | CHF 50'000 | CHF 100'000 | CHF 900'000 |

| 3 | CHF 1'000'000 | CHF 50'000 | CHF 150'000 | CHF 850'000 |

| 4 | CHF 1'000'000 | CHF 50'000 | CHF 200'000 | CHF 800'000 |

| 5 | CHF 1'000'000 | CHF 50'000 | CHF 250'000 | CHF 750'000 |

Bedeutung des Konzepts

Unterschiede zwischen Buchwerten und Marktwerten führen unter anderem zu stillen Reserven.

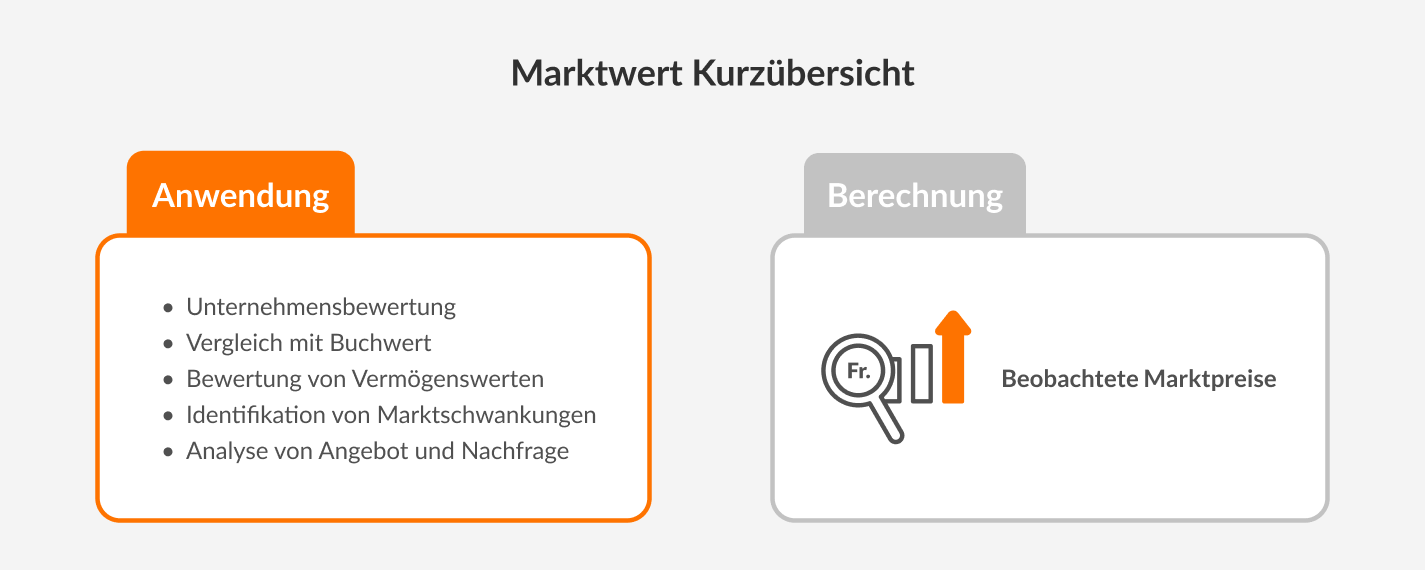

Marktwert

Der Marktwert ist ein Preis, der am Markt durch Angebot und Nachfrage des Produkts bestimmt wird (der Preis, den Käufer bereit sind zu zahlen und Verkäufer bereit sind zu akzeptieren). Im Gegensatz zum Buchwert ist der Marktwert dynamischer und schwankt, wenn sich das Angebot oder die Nachfrage des Produkts ändert.

Beispiel:

Ein Unternehmen besitzt ein Grundstück, das ursprünglich für CHF 200‘000 gekauft wurde (Buchwert). Aufgrund einer erhöhten Nachfrage nach Grundstücken in dieser Region steigt der Marktwert auf CHF 300’000. Wenn die Nachfrage plötzlich sinkt, könnte der Marktwert auf 150‘000 CHF fallen. Dieser Unterschied zwischen dem ursprünglichen Buchwert und dem aktuellen Marktwert zeigt, wie Angebot und Nachfrage den Marktwert beeinflussen können.

Bedeutung des Konzepts

Es sollte beachtet werden, dass der Markt manchmal nicht rational handelt, was zu Blasen führen kann – einem künstlichen Anstieg der Nachfrage und folglich des Preises einer Ware, gefolgt von einem scharfen Rückgang der Nachfrage. Daher kann der Marktpreis allein nicht zur Bestimmung des tatsächlichen Preises eines Vermögenswerts herangezogen werden.

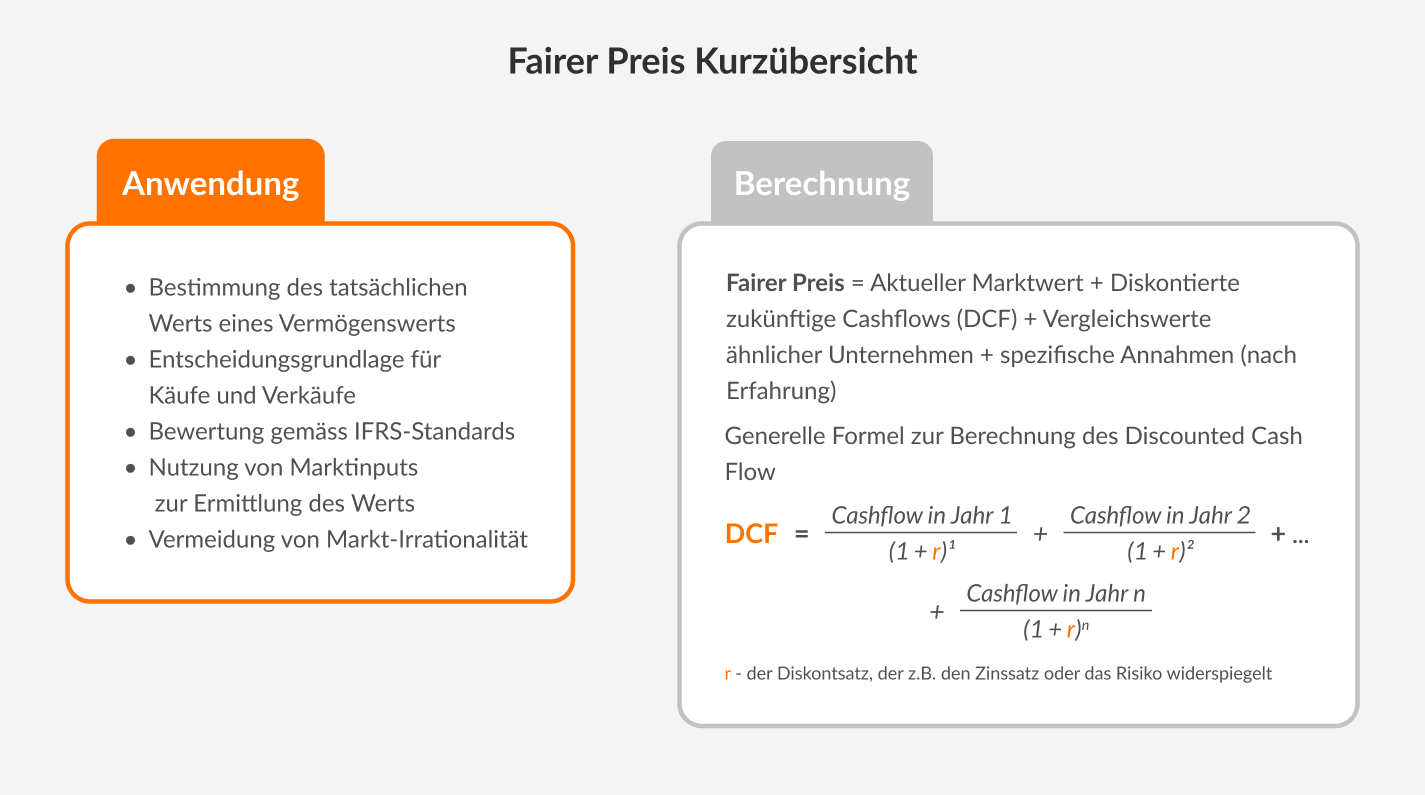

Fairer Preis

Der „faire“ Preis wird oft als Synonym für den Marktwert verwendet und zeigt, was jemand bereit ist zu zahlen. Wenn die Markt-Irrationalität ausgeschlossen wird, könnte der Marktpreis dem Fairen Wert entsprechen.

Wie die internationalen Rechnungslegungsstandards definieren, ist der faire Preis „der Preis, der beim Verkauf eines Vermögenswerts oder der Übertragung einer Verbindlichkeit in einer geordneten Transaktion zwischen Marktteilnehmern am Bewertungsstichtag erzielt würde.“ Dies ist besonders im Rahmen der IFRS von Bedeutung.

IFRS 13 etabliert eine Hierarchie der Inputs für Fair-Value-Messungen, die in drei Stufen unterteilt sind:

Level 1 Inputs:

Preise auf aktiven Märkten für identische Vermögenswerte oder Verbindlichkeiten. Diese Inputs sind direkt beobachtbar und gelten als die zuverlässigsten für die Fair-Value-Messung. Zum Beispiel: Der Kurs einer Aktie, die an der New York Stock Exchange notiert ist, wie der Kurs der Apple Inc. Aktie.

Level 2 Inputs:

Andere als in Level 1 enthaltene Inputs, die beobachtbar sind, entweder direkt oder indirekt. Dazu könnten Preise für ähnliche Vermögenswerte auf aktiven Märkten oder andere beobachtbare Inputs wie Zinssätze gehören.

Level 3 Inputs:

Nicht beobachtbare Inputs, die verwendet werden, wenn keine beobachtbaren Inputs verfügbar sind. Diese Inputs basieren auf den Annahmen des Unternehmens darüber, was Marktteilnehmer bei der Preisfindung des Vermögenswerts oder der Verbindlichkeit berücksichtigen würden.

Die Hierarchie betont die Präferenz für beobachtbare Marktdaten und die Zuverlässigkeit der Inputs, die im Fair-Value-Messungsprozess verwendet werden.

Bedeutung des Konzepts

Der faire Wert spielt eine entscheidende Rolle bei der Bereitstellung eines genauen und aktuellen Masses für den Wert eines Vermögenswerts. Im Gegensatz zum Buchwert, der auf historischen Kosten basiert, oder zum Marktwert, der volatil und von der Marktstimmung beeinflusst sein kann, versucht der Faire Preis, den tatsächlichen Wert eines Vermögenswerts zu reflektieren, indem er aktuelle Marktbedingungen und potenzielle zukünftige Cashflows berücksichtigt.

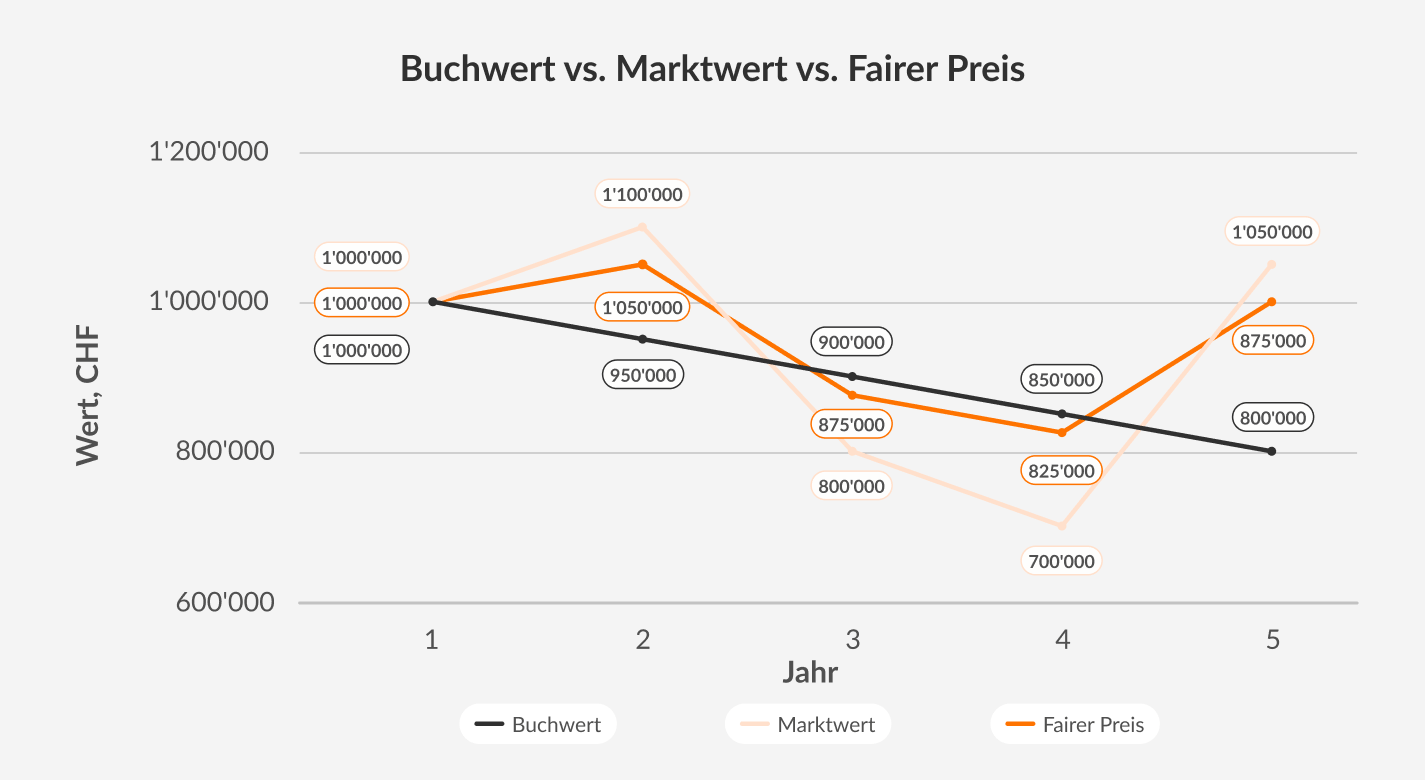

Vergleich von Buchwert, Marktwert und Fairer Preis (Berechnungsbeispiel)

Stellen Sie sich einen Vermögenswert vor, dessen Buchwert aufgrund jährlicher Abschreibungen stetig abnimmt, während der Marktwert aufgrund der Marktbedingungen schwankt und der Faire Preis versucht, den tatsächlichen Wert unter Berücksichtigung der aktuellen Markttrends und zukünftigen Erwartungen zu repräsentieren.

| Jahr | Buchwert | Marktwert | Fairer Preis |

|---|---|---|---|

| 1 | CHF 1'000'000 | CHF 1'000'000 | CHF 1'000'000 |

| 2 | CHF 950'000 | CHF 1'100'000 | CHF 1'050'000 |

| 3 | CHF 900'000 | CHF 800'000 | CHF 875'000 |

| 4 | CHF 850'000 | CHF 700'000 | CHF 825'000 |

| 5 | CHF 800'000 | CHF 1'050'000 | CHF 1'000'000 |

Diagramm-Interpretation

- Buchwert sinkt kontinuierlich aufgrund der jährlichen Abschreibungen.

- Marktwert schwankt basierend auf den Marktbedingungen und zeigt Wachstums- und Rückgangsphasen.

- Der faire Preis passt sich an die Marktbedingungen an und bietet einen Wert, der näher am tatsächlichen Wert des Vermögenswerts liegt, oft zwischen dem Buchwert und Marktwert.

FAQ zu Buchwert, Marktwert und fairer Preis

Was ist, wenn der Buchwert höher ist als der Marktwert?

Wenn der Buchwert eines Vermögenswertes höher ist als der Marktwert, könnte dies darauf hindeuten, dass der Markt den Wert des Vermögenswertes geringer einschätzt als seine bilanziellen Kosten. Dies kann auf Marktbedingungen, wirtschaftliche Abschwächungen oder spezifische Probleme mit dem Vermögenswert oder Unternehmen hinweisen. In solchen Fällen könnten Abschreibungen oder Wertminderungen erforderlich sein, um den Buchwert an den Marktwert anzupassen.

Kann ein Buchwert negativ sein und was bedeutet das?

Ja, ein Buchwert kann negativ sein, was bedeutet, dass die Verbindlichkeiten eines Unternehmens seine Vermögenswerte übersteigen. Dies deutet auf eine finanzielle Schieflage hin, da das Unternehmen möglicherweise überschuldet ist und die Schulden höher sind als die bilanzierten Werte des Unternehmens. Ein negatives Eigenkapital kann ein ernsthaftes Risiko für die langfristige Finanzstabilität darstellen.

Was sind die Folgen, wenn der Marktwert langfristig unter dem Buchwert liegt?

Wenn der Marktwert langfristig unter dem Buchwert liegt, kann dies darauf hindeuten, dass der Vermögenswert überbewertet ist. Unternehmen könnten gezwungen sein, Wertminderungen vorzunehmen, um den Buchwert an den niedrigeren Marktwert anzupassen. Dies kann zu erheblichen Abschreibungen und negativen Auswirkungen auf die Bilanz und das Eigenkapital führen.

Welche Faktoren können dazu führen, dass der Marktwert eines Vermögenswertes stark schwankt, während der Buchwert stabil bleibt?

Marktwertschwankungen können durch Änderungen in Angebot und Nachfrage, wirtschaftliche Bedingungen, Marktstimmung, sektorale Veränderungen oder unerwartete Ereignisse verursacht werden. Der Buchwert bleibt stabil, da er auf historischen Anschaffungskosten und systematischen Abschreibungen basiert, unabhängig von Marktveränderungen.

Wie wirkt sich eine wirtschaftliche Rezession auf den Marktwert im Vergleich zum Buchwert aus?

In einer wirtschaftlichen Rezession sinkt oft die Nachfrage nach Vermögenswerten, was zu einem Rückgang des Marktwertes führt. Der Buchwert bleibt hingegen relativ stabil, da er auf historischen Kosten basiert. Dies kann dazu führen, dass der Marktwert unter den Buchwert fällt, was das Risiko von Wertminderungen erhöht.

Kann der Marktwert eines Vermögenswertes den Buchwert langfristig übertreffen, und welche Konsequenzen hat dies?

Ja, der Marktwert kann den Buchwert langfristig übertreffen, insbesondere wenn der Vermögenswert in einem boomenden Markt liegt oder erhebliche Wertsteigerungen erfährt. Dies kann zu stillen Reserven führen und das Unternehmen könnte entscheiden, Vermögenswerte zu verkaufen, um Gewinne zu realisieren. Dies würde auch den wahrgenommenen Wert des Unternehmens am Markt erhöhen.

Welche Risiken sind mit einem negativen Buchwert verbunden?

Ein negativer Buchwert weist darauf hin, dass die Verbindlichkeiten eines Unternehmens seine Vermögenswerte übersteigen, was auf eine erhebliche finanzielle Notlage hindeuten kann. Dies erhöht das Insolvenzrisiko und kann das Vertrauen der Investoren erheblich beeinträchtigen.

Fazit

Abschliessend lässt sich sagen, dass das Verständnis der Unterschiede zwischen Buchwert, Marktwert und Fair Preis entscheidend für fundierte finanzielle Entscheidungen ist.

- Der Buchwert bietet eine historische Perspektive und spiegelt die Anschaffungskosten eines Vermögenswerts abzüglich der Abschreibungen wider. Er ist nützlich, um die finanzielle Stabilität eines Unternehmens zu bewerten.

- Der Marktwert, der dynamischer und von der Marktstimmung beeinflusst ist, bietet Einblicke in das, was Käufer zu einem bestimmten Zeitpunkt zu zahlen bereit sind. Allerdings kann der Marktwert volatil und manchmal irrational sein.

- Der faire Preis hingegen versucht, den tatsächlichen Wert eines Vermögenswerts zu repräsentieren, indem er die aktuellen Marktbedingungen und potenzielle zukünftige Erträge berücksichtigt.

Jede dieser Bewertungsmethoden spielt eine wichtige Rolle in der Finanzanalyse, und das Wissen, wann welche herangezogen werden sollte, kann Investoren und Geschäftsinhabern helfen, den tatsächlichen Wert ihrer Vermögenswerte besser zu verstehen.

Weitere interessante Artikel zum Thema:

Kommentare