Wussten Sie, dass die Pro-Kopf-Gesundheitsausgaben in der Schweiz im Jahr 2022 zu den höchsten der Welt gehörten und durchschnittlich rund CHF 9’666 betrugen? Diese hohen Kosten stellen für viele Menschen eine erhebliche finanzielle Belastung dar. Angesichts der steigenden Ausgaben ist es wichtig, die Möglichkeiten zu verstehen, wie man in bestimmten Fällen steuerliche Erleichterungen in Anspruch nehmen kann. In diesem Artikel wird ausführlich erläutert, unter welchen Voraussetzungen Sie Krankheits-, Unfall- oder Behindertenkosten von der Steuer absetzen können. Das Verständnis dieser Abzüge kann helfen, Ihre finanzielle Belastung zu reduzieren und sicherzustellen, dass Sie die verfügbaren Vorteile vollständig nutzen.

Behinderung, Krankheit und Unfall - Definitionen

Bevor wir die Voraussetzungen und die Höhe der Abzüge erklären, sollten die oben genannten Begriffe unterschieden werden.

Eine Person mit einer Behinderung ist eine Person, die aufgrund einer körperlichen, geistigen oder psychischen Beeinträchtigung, die voraussichtlich dauerhaft ist, Schwierigkeiten hat oder nicht in der Lage ist, alltägliche Aufgaben zu erledigen, soziale Kontakte zu pflegen, sich fortzubewegen, eine Ausbildung zu absolvieren oder zu arbeiten. Das bedeutet, dass behinderungsbedingte Kosten fast immer dauerhaft oder zumindest langfristig sind, während krankheits- oder unfallbedingte Kosten nicht dauerhaft sind.

Eine Krankheit bezieht sich auf eine gesundheitliche Störung, die temporär oder chronisch sein kann, jedoch oft durch medizinische Behandlungen verbessert oder geheilt wird.

Ein Unfall bezieht sich auf ein plötzliches, unerwartetes Ereignis, das zu körperlichen Verletzungen oder Schäden, die meist kurzfristig behandelt werden, führt.

Abzüge für krankheits- und unfallbedingte Kosten

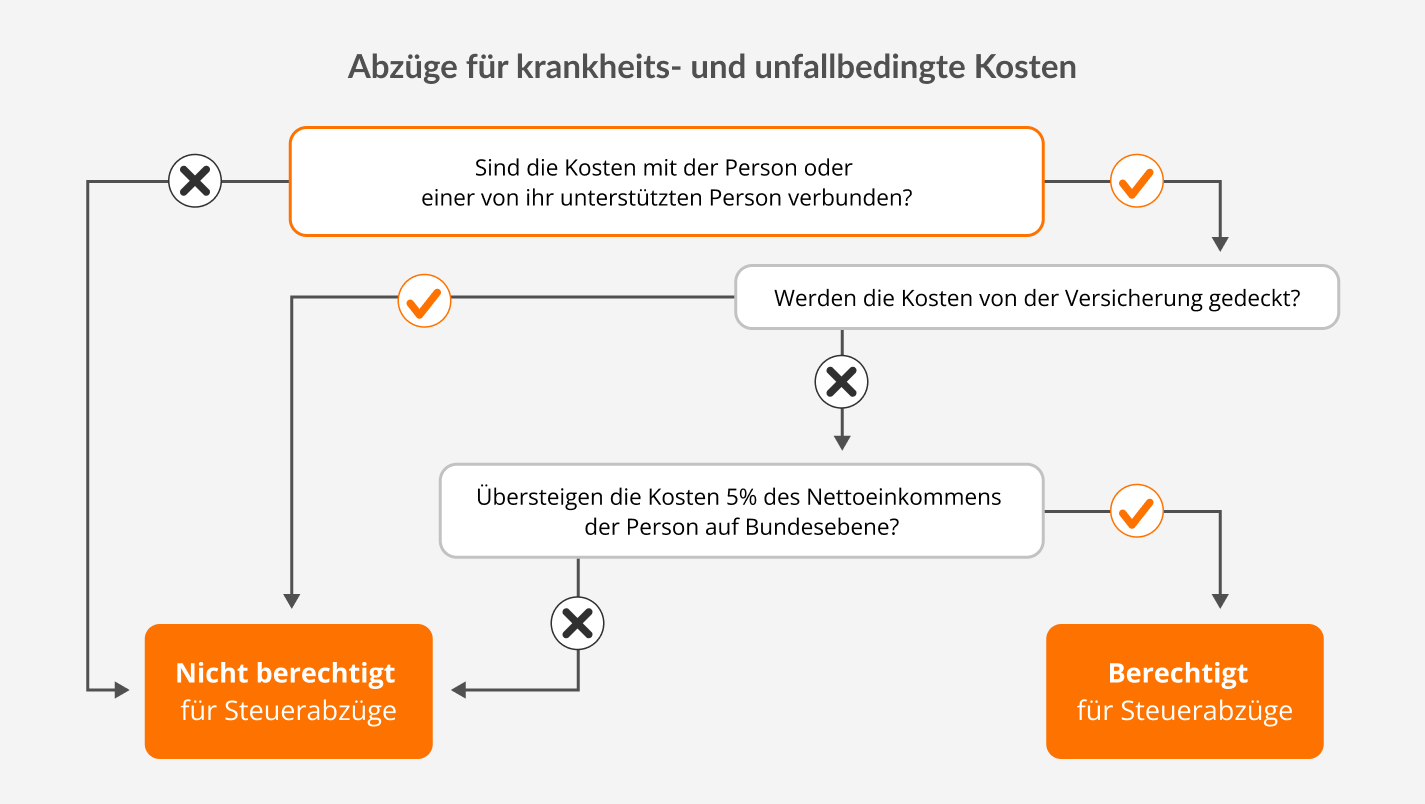

Eine Person muss bestimmte Voraussetzungen erfüllen, um krankheits- und unfallbedingte Kosten steuerlich absetzen zu können:

- Die entstandenen Kosten müssen in Zusammenhang mit der Person selbst oder einer von ihr unterstützten Person stehen.

- Die Kosten dürfen nicht von der Versicherung abgedeckt sein.

- Die Kosten müssen 5 % des Nettoeinkommens der Person übersteigen – dies ist eine nationale Regelung, die auch von den meisten Kantonen anerkannt wird. Im Folgenden werden auch Ausnahmen gezeigt.

Alle Voraussetzungen müssen kumulativ erfüllt sein, um Abzüge geltend machen zu können.

- Frage 1. Sind die Kosten mit der Person oder einer von ihr unterstützten Person verbunden?

- Ja → Weiter zu Frage 2.

- Nein → Nicht berechtigt für Steuerabzüge.

- Werden die Kosten von der Versicherung gedeckt?

- Ja → Nicht berechtigt für Steuerabzüge.

- Nein → Weiter zu Frage 3.

- Frage 3. Übersteigen die Kosten 5 % des Nettoeinkommens der Person auf Bundesebene?

- Ja → Berechtigt für Steuerabzüge.

- Nein → Nicht berechtigt für Steuerabzüge.

Um genau zu erklären, was diese 5%-Schwelle bedeutet, sollten wir ein Beispiel heranziehen: Wenn eine Person ein Nettoeinkommen von CHF 100’000 hat und die Krankheitskosten CHF 6’000 betragen, ist nur der Betrag, der die Schwelle überschreitet – CHF 1’000 und nicht alle Ausgaben – für den Abzug berechtigt.

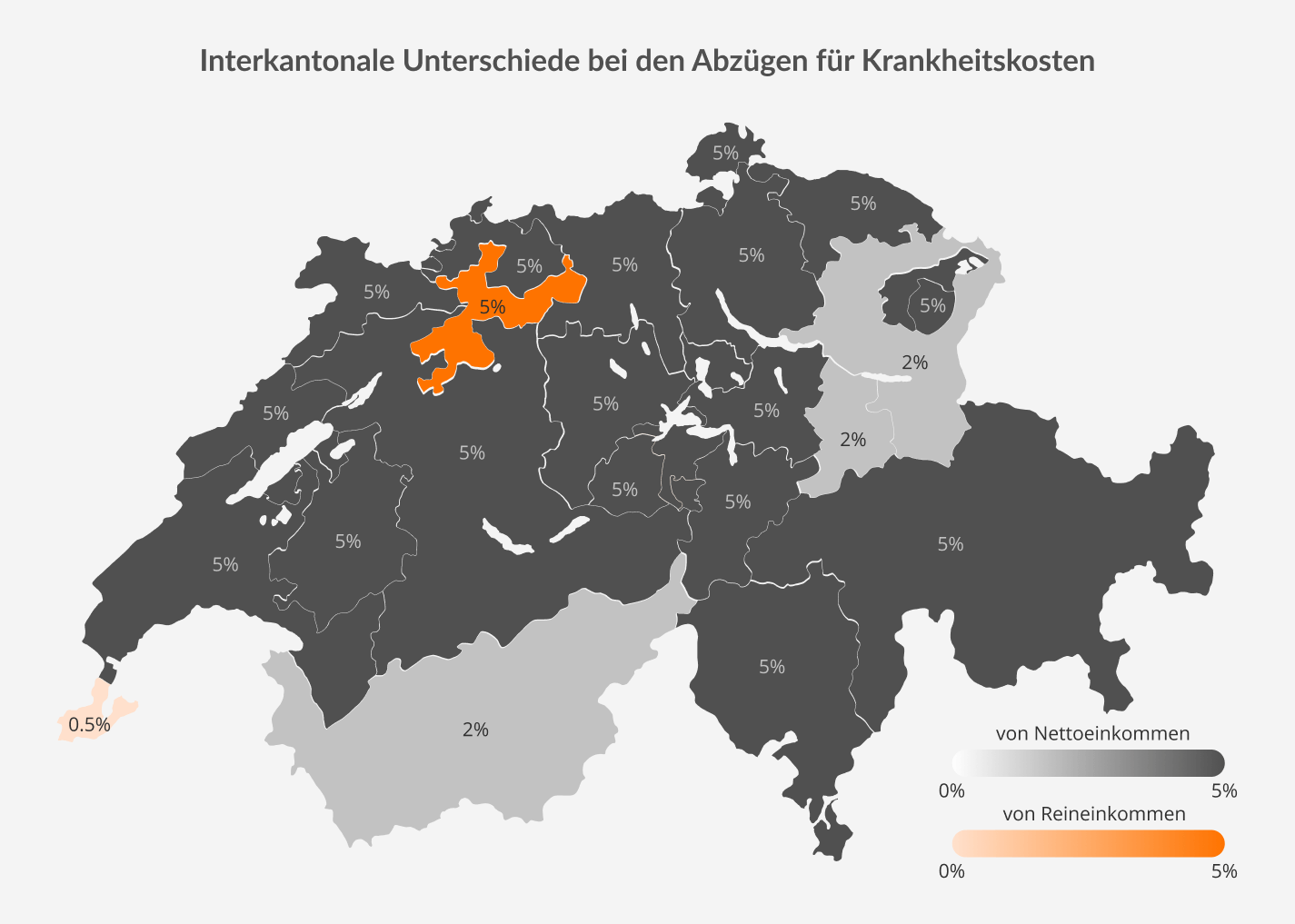

Interkantonale Unterschiede bei den Abzügen für Krankheitskosten

| Kanton | der Betrag der Ausgaben |

| St. Gallen | 2% von Nettoeinkommen |

| Wallis | 2% von Nettoeinkommen |

| Glarus | 2% von Nettoeinkommen |

| Solothurn | 5% von Reineeinkommen |

| Genf | 0.5% von Reineeinkommen |

| alle andere | 5% von Nettoeinkommen |

Tipp

Nettoeinkommen – Bruttoeinkommen abzüglich Berufskosten und Beiträge an AHV/IV/EO/ALV, Pensionskassen, Säule 3a und NBUV.

Reineinkommen – Nettoeinkommen minus steuerliche Abzüge vor Abzug der Sozialabzüge.

Abzugsfähige Krankheits- und Unfallkosten

Um festzustellen, ob die Ausgaben abzugsfähig sind, sollten wir prüfen, ob sie eines der folgenden Kriterien erfüllen:

| Ausgabenkategorie | Beispiele für Ausgaben | Bedingungen und Ausschlüsse |

|---|---|---|

| Ärztliche Behandlung und Medikamente |

|

Der Arzt ist staatlich anerkannt. |

| Zahnärztliche Versorgung |

|

Оhne kosmetische Zahnbehandlungen. |

| Dienstleistungen von Dritten |

|

Pflegeheime - nach dem BESA-System |

| Krankenhausaufenthalte und Therapien |

|

Alles abzugsfähig. |

| Medizinische Geräte |

|

Wenn medizinisch notwendig. |

| Abzüge für Diäten und medizinische Ernährung |

|

Wenn medizinisch notwendig. |

Wichtig

Jegliche Erstattungen von Dritten, wie z. B. Krankenversicherungen, müssen von diesen Kosten abgezogen werden, bevor der abzugsfähige Betrag berechnet wird. Darüber hinaus sind normale Lebenshaltungskosten, die unabhängig von Krankheit oder Unfall anfallen, nicht abzugsfähig.

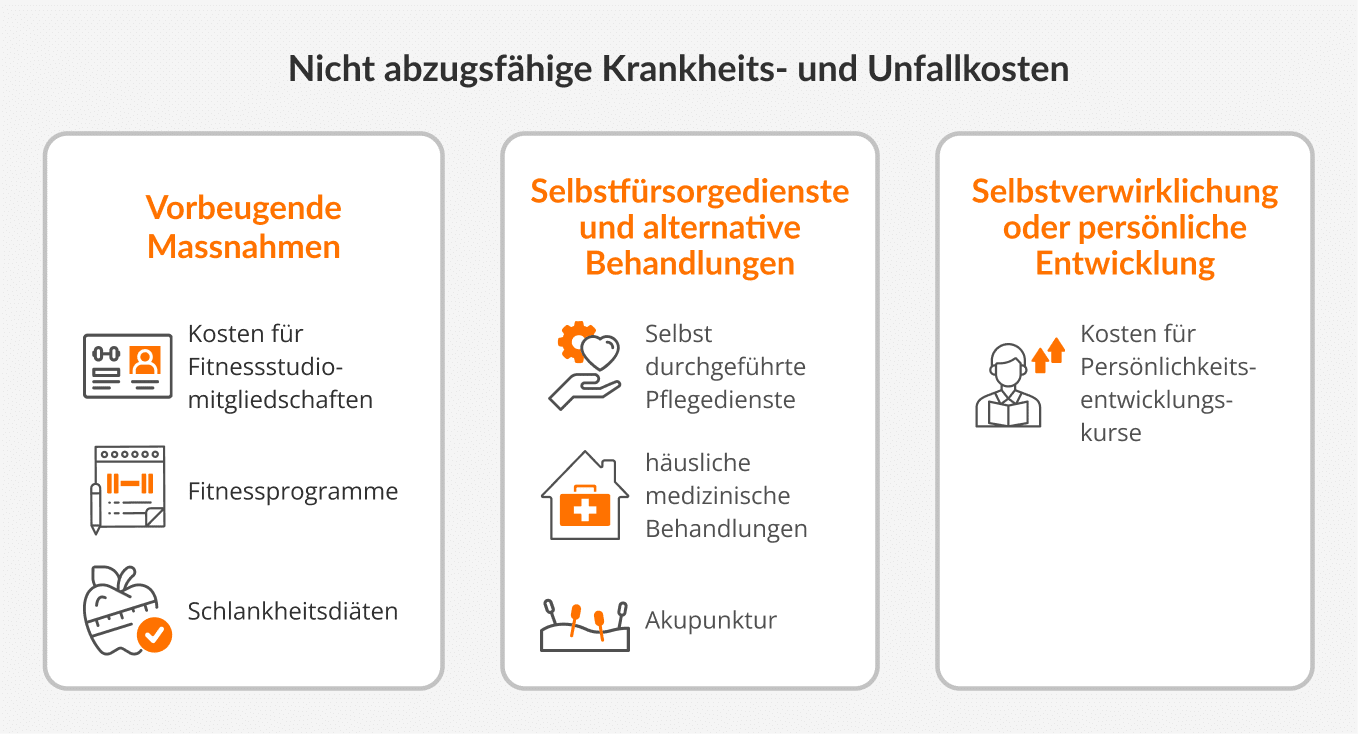

Nicht abzugsfähige Krankheits- und Unfallkosten

Neben den oben beschriebenen notwendigen Krankheitskosten gibt es möglicherweise andere Kosten im Zusammenhang mit allgemeiner Gesundheit oder Wohlbefinden, die nicht abzugsfähig sind.

Nicht abzugsfähige Krankheits- und Unfallkosten

- Vorbeugende Massnahmen

- Kosten für Fitnessstudiomitgliedschaften

- Fitnessprogramme

- Schlankheitsdiäten

- Selbstfürsorgedienste und alternative Behandlungen

- Selbst durchgeführte Pflegedienste

- häusliche medizinische Behandlungen

- Akupunktur

- Selbstverwirklichung oder persönliche Entwicklung

- Kosten für Persönlichkeitsentwicklungskurse

Abzüge im Zusammenhang mit Behinderungskosten

Zu den Personen, die für Steuerzwecke als behindert gelten, gehören:

Bezüger von Invaliditätsleistungen

Personen, die Invalidenrenten nach Bundesgesetzen wie der Alters- und Hinterlassenenversicherung (AHVG), der Unfallversicherung (UVG) oder der Militärversicherung (MVG) beziehen.

Bezüger von Hilfsmitteln

Personen, denen unter den gleichen Versicherungsgesetzen (AHVG, UVG und MVG) Hilfsmittel oder Dienstleistungen zur Verfügung gestellt werden.

Bewohner von Pflegeheimen

Personen in Pflegeeinrichtungen oder Patienten, die zu Hause gepflegt werden und dabei täglich mindestens 60 Minuten Unterstützung benötigen.

Im Kanton Zürich gelten Bewohner von Pflegeheimen als behindert, wenn

- Sie im BESA-System (einem Bewohnerklassifizierungssystem) in der Pflegestufe 41 oder höher eingestuft sind oder

- Sie im RAI/RUG-System (einem Instrument zur Bewohnerbeurteilung) in Pflegestufe 4 oder höher eingestuft sind, mit Ausnahme bestimmter Gruppen wie PA0, PA1, BA1 und PA2.

Wenn die Einstufung der Pflegekosten nicht eindeutig zeigt, dass die erforderliche tägliche Pflege 60 Minuten überschreitet, können alternative Methoden, wie eine dokumentierte Bestätigung der Pflegeeinrichtung, die Behinderung nachweisen. Dies ist relevant in Fällen, in denen die offizielle Pflegezeit weniger als 60 Minuten beträgt, aber unter Berücksichtigung der Pflege durch enge Familienmitglieder mehr als 60 Minuten täglich umfasst.

Abzugsfähige behinderungsbedingte Kosten

| Ausgabenkategorie | Beispiele für Ausgaben | Bedingungen und Ausschlüsse |

|---|---|---|

| Pflege und Behandlung |

|

Wenn medizinisch notwendig. |

| Haushaltshilfe und Kinderbetreuung |

|

Beträge über den normalen Steuerabzug. |

| Transport und Umbau von Fahrzeugen |

|

Wenn das Fahrzeug auf die Behinderung angepasst ist. |

| Spezielle Kleidung und medizinische Hilfsmittel |

|

Wenn medizinisch notwendig. |

| Wohnungsanpassungen |

|

Wenn die Anpassung der Behinderung gerecht wird. |

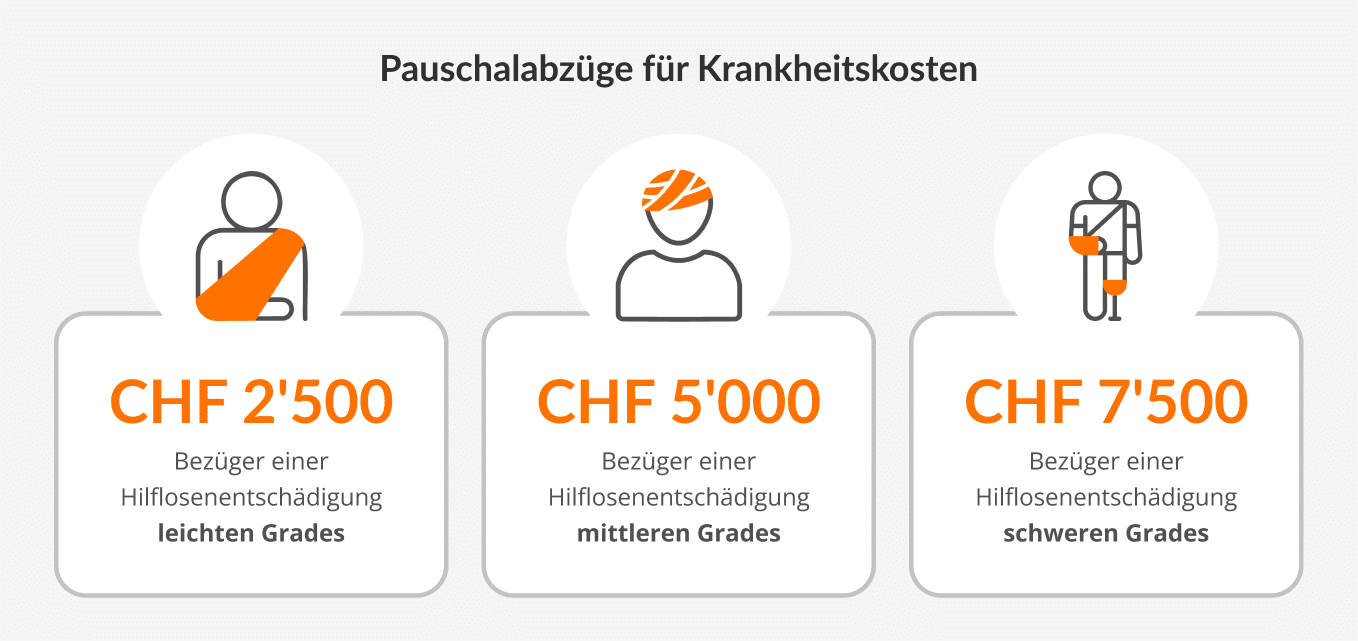

Pauschalabzüge

Anstelle der tatsächlichen Krankheitskosten in der Steuererklärung zu addieren, dürfen behinderte Personen einen Pauschalabzug geltend machen.

Pauschalabzüge für Krankheitskosten

- CHF 2’500 — Bezüger einer Hilflosenentschädigung leichten Grades

- CHF 5’000 — Bezüger einer Hilflosenentschädigung mittleren Grades

- CHF 7’500 — Bezüger einer Hilflosenentschädigung schweren Grades

Behinderte Personen, die zur Gruppe der Gehörlosen oder Nierenpatienten gehören, die sich einer Dialyse unterziehen müssen, können einen Pauschalabzug von CHF 2’500 geltend machen.

FAQ zu Abzügen für Krankheit / Unfall und Behinderung Kosten

Was sind behinderungsbedingte Kosten?

Behinderungsbedingte Kosten sind Ausgaben für Hilfsmittel, Geräte und Pflegeartikel (wie Windeln oder Stoma-Artikel), die gekauft oder gemietet werden, um den Alltag von Menschen mit Behinderungen zu erleichtern und die Auswirkungen ihrer Einschränkungen zu mildern.

Werden die Sozialabgaben bei Krankheit vom Lohn abgezogen?

Wenn Krankentaggeld gezahlt wird, entfällt die Verpflichtung des Arbeitgebers zur Lohnfortzahlung. Da der Arbeitgeber in diesem Fall kein Gehalt mehr zahlt, muss er auch keine Sozialversicherungsbeiträge (insbesondere AHV/IV/EO-Beiträge) leisten.

Kann man Tierarztkosten von der Steuer absetzen in der Schweiz?

Wenn Sie ein Tier ausschliesslich aus beruflichen Gründen halten, wie etwa Polizeipferde oder Therapiehunde, können Sie die Tierarztkosten steuerlich absetzen.

Kann man zahnärztliche Kosten steuerlich absetzen?

Die Kosten für Zahnersatz aufgrund fehlender Zähne können als Ausgaben für den Ersatz verlorener Körperteile steuerlich absetzbar sein.

Fazit

Zusammenfassend lässt sich sagen, dass viele krankheits-, unfall- oder behinderungsbedingte Kosten häufig von den Versicherungen gedeckt werden, es jedoch auch Fälle gibt, in denen die betroffenen Personen die Ausgaben selbst tragen müssen. In solchen Fällen bietet die Schweiz eine Möglichkeit zur steuerlichen Entlastung durch Abzüge. Steuerpflichtige können Abzüge für verschiedene medizinische, pflegerische und anpassungsbedingte Ausgaben geltend machen, sofern bestimmte Voraussetzungen erfüllt sind, wie zum Beispiel das Überschreiten eines Prozentsatzes des Nettoeinkommens. Zudem variieren die Abzugsregeln zwischen den Kantonen, was je nach Region weitere Entlastungsmöglichkeiten bietet. Ein Verständnis dieser Feinheiten kann dazu beitragen, dass Betroffene ihre Vorteile maximieren und ihre Steuerbelastung verringern.

Kommentare